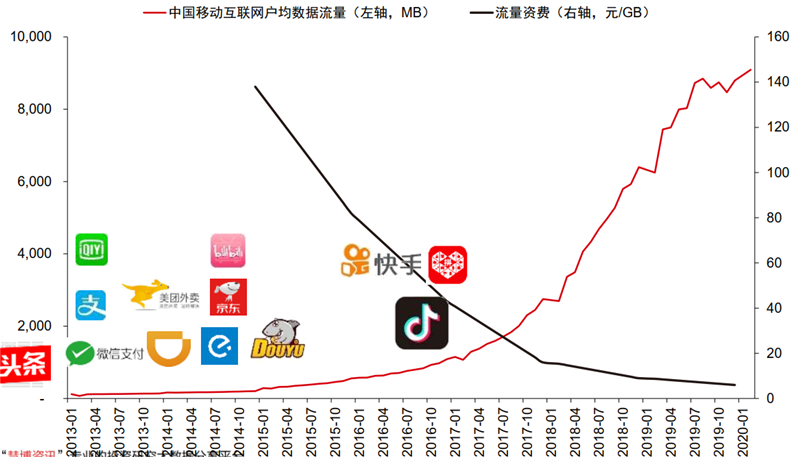

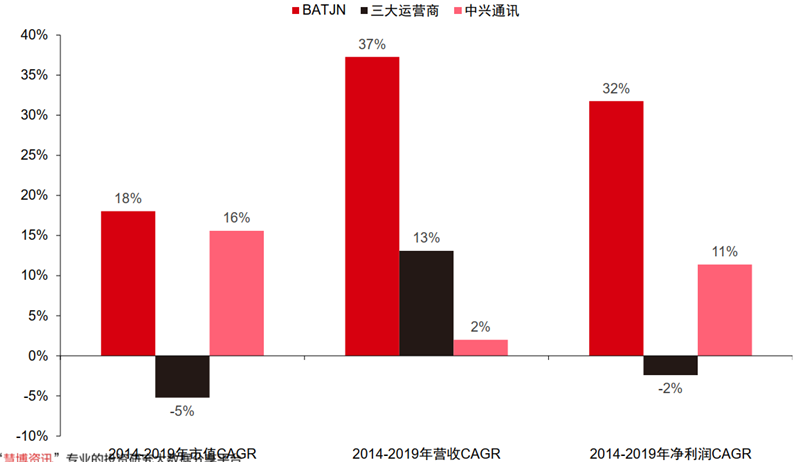

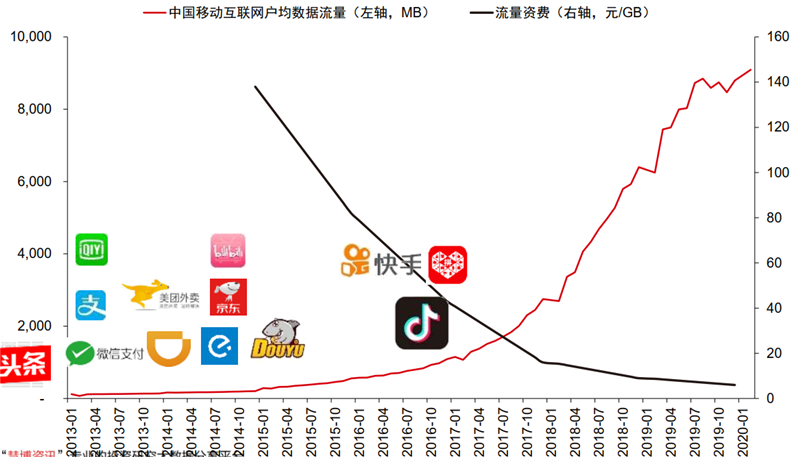

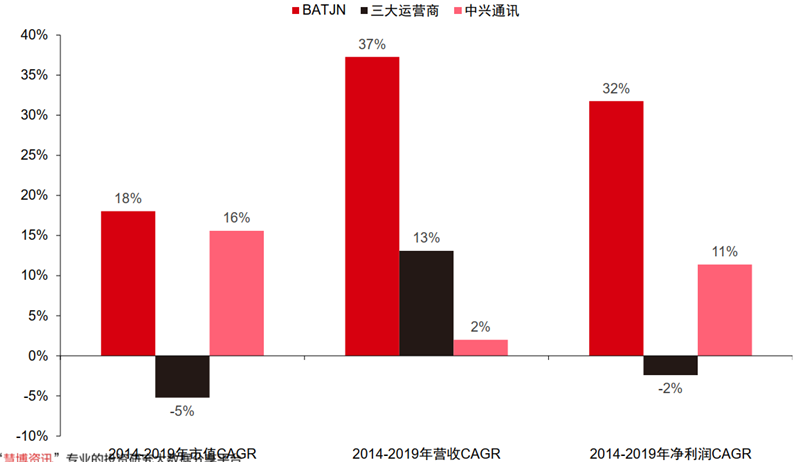

4G时代,移动互联网蓬勃发展。据爱立信和中国工信部统计,2019年全球和中国移动互联网月度接入流量分别为38EB和0.5EB,对应2014-2019年CAGR分别为64%和116%。同期,中国互联网巨头BATJN的加总市值、营收、净利润CAGR分别为18%、37%和32%,显著优于运营商及设备商的表现。互联网应用端的投资机会,主要受益于流量资费的下降:流量成本由2014年的138元/GB显著下降至2019年的6元/GB,累计降幅超过95%。

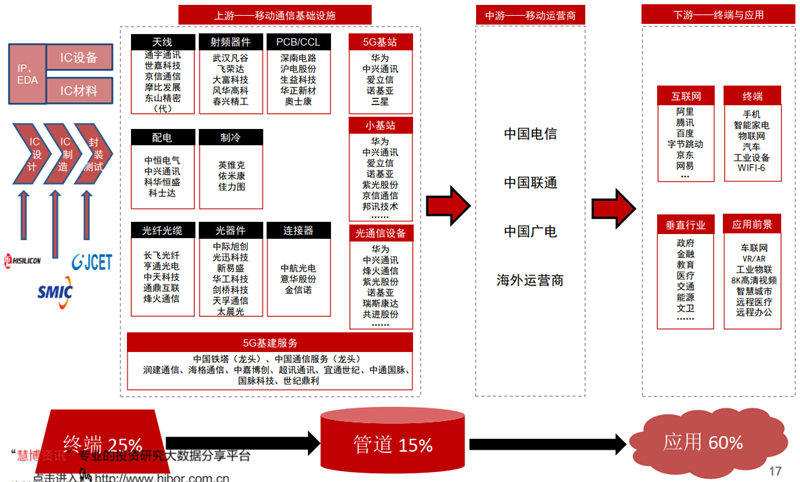

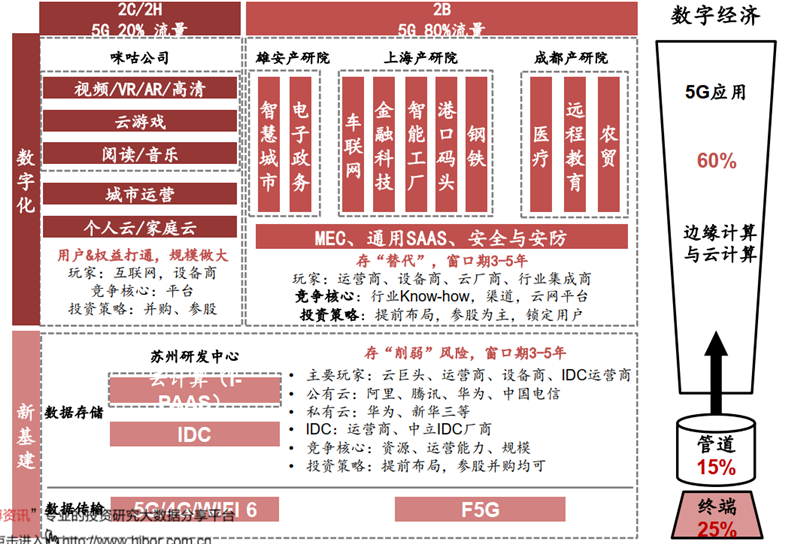

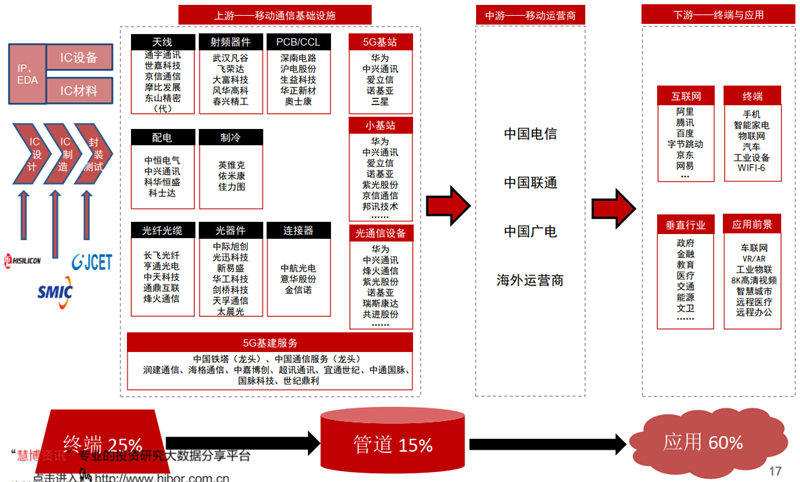

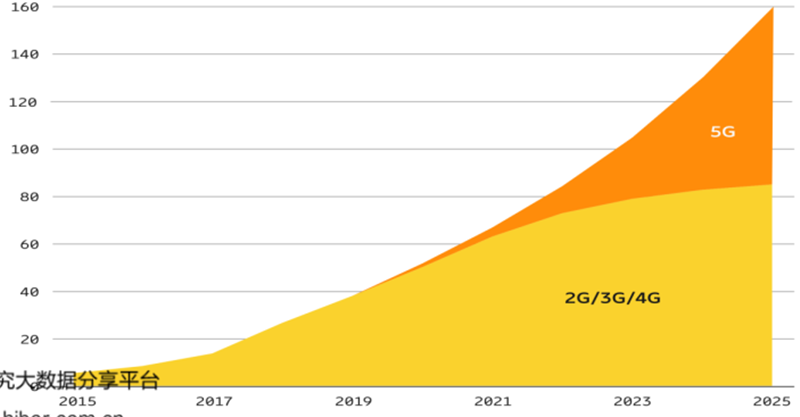

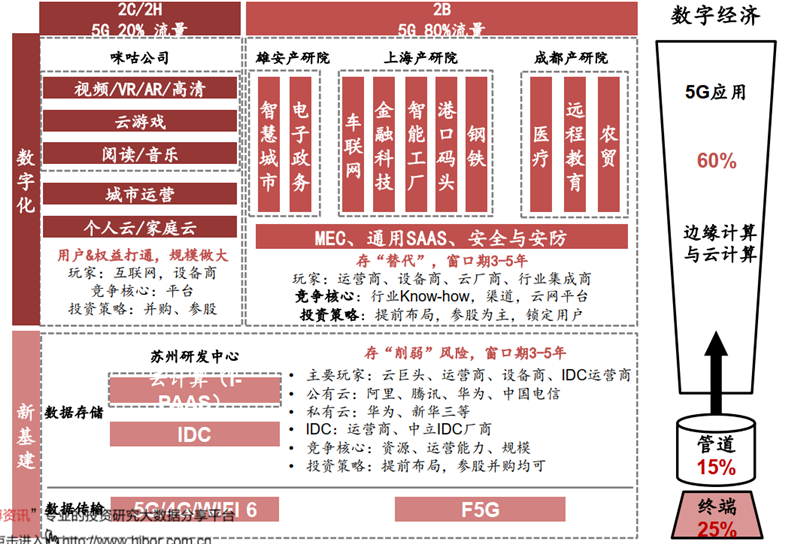

流量持续大幅降价,驱动短视频、O2O等爆款应用爆发,成就中国互联网公司的用户时长、营收和利润提升,但亦对运营商、设备商的营收和盈利增长造成较大压力。展望5G时代,我们判断,最大的投资机遇依然会在应用端产生,或占产业链价值量超60%。除2C端个人应用外,2B端场景应用有望获得更多进展。对于运营商而言,有机会利用边缘计算、网络切片等技术,在智能驾驶、工业互联网、智慧城市&园区、智慧物流等领域参与更多价值分工。参考4G经验,我们判断,5G在技术闭环、商业模式创新,以及成本收益比方面,有望在2022-2023年进入加速突破期。

本期的智能内参,我们推荐中信证券的研究报告《 2020全球5G和新基建产业展望》,详解全球5G跃进、新基建时代背景下,中国5G相关产业的发展状况。如果想收藏本文的报告,可以在智东西(公众号:zhidxcom)回复关键词“nc473”获取。

5G:数字经济时代的发动机

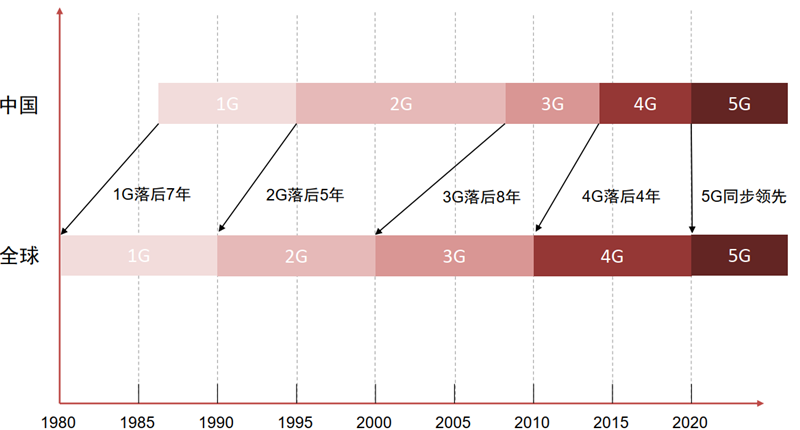

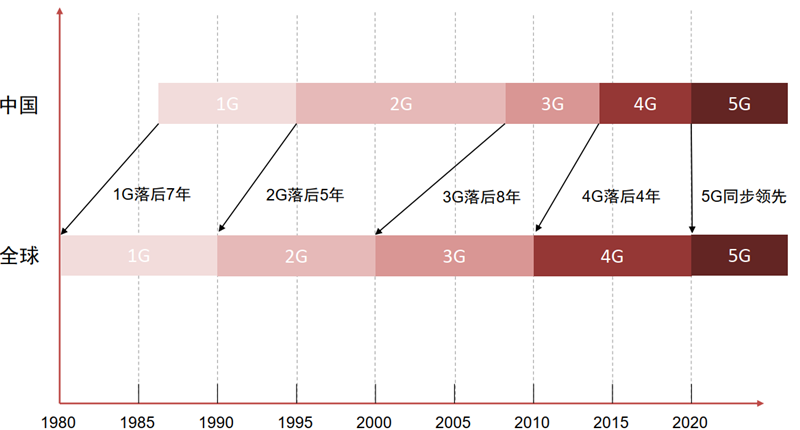

从1G开始,中国通信水平逐年进步,现在,在5G时代,中国已经与全球同步 。

▲1G到5G,中国从滞后到同步

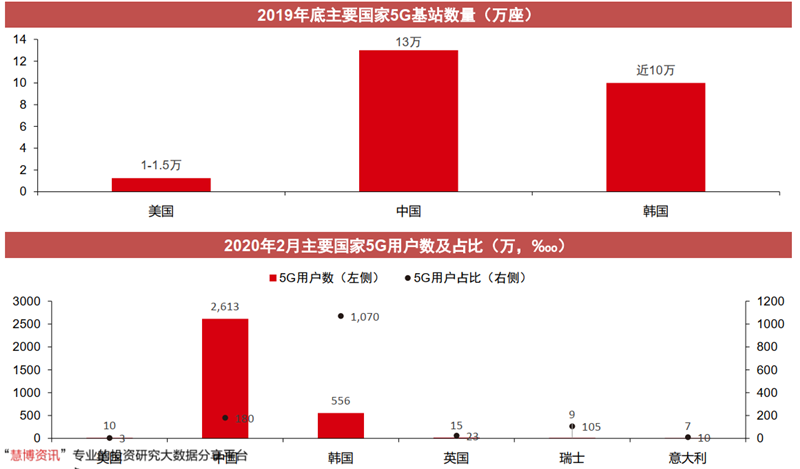

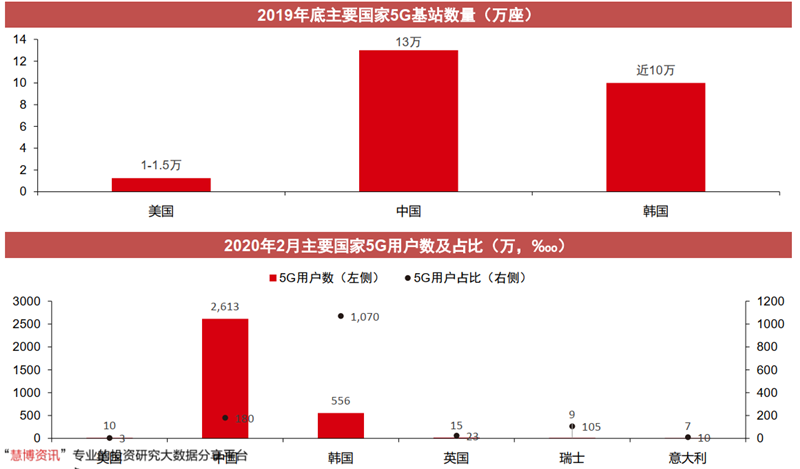

截至2020年6月6日,中国建成5G基站超过25万座 。

▲各国5G发展情况

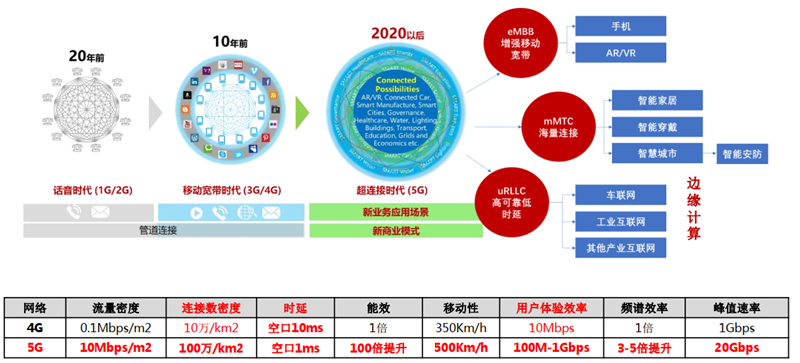

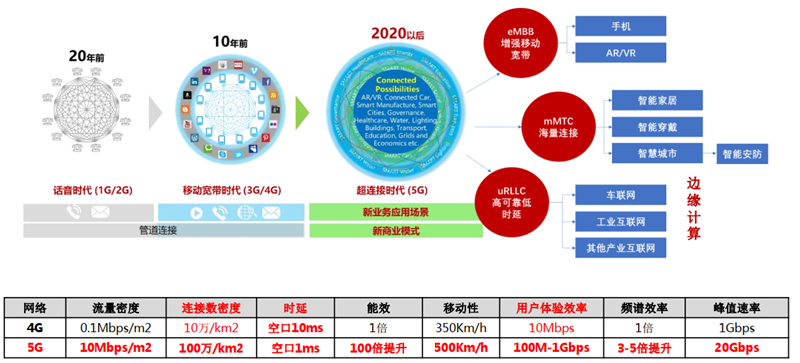

通信行业十年一代际:4G改变生活,5G改变社会 。通信行业10年一代际,5G会继续颠覆我们的生活方式 ;当前时刻,就像站在09年无法想象智能手机带来移动互联网对我们生活的颠覆 ;但更大的看点是产业互联网时代到来,生产方式的颠覆 。

▲5G颠覆生产方式

回顾4G:数据流量爆发驱动更广泛的数字消费;下游互联网公司充分享受流量红利 ;

▲ 数据流量爆发驱动更广泛的数字消费

▲移动互联网应用随着流量爆发加速成长

▲5G产业链及相关公司

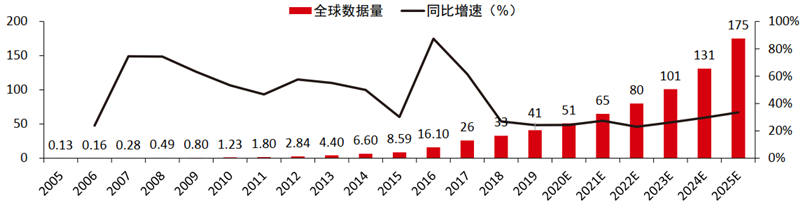

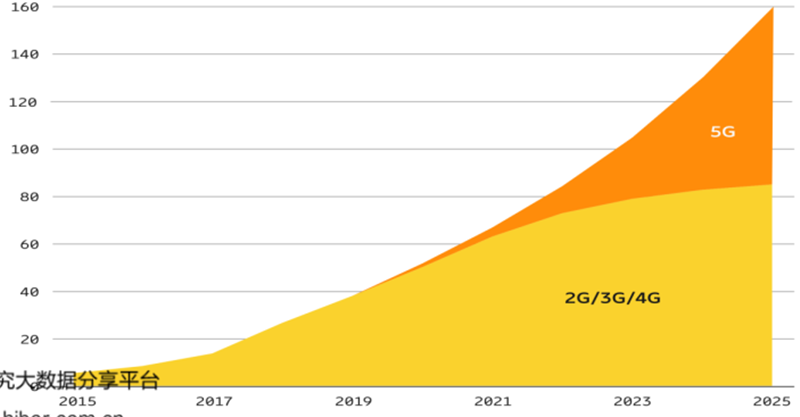

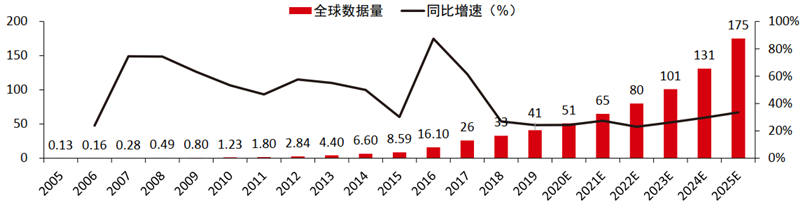

▲全球数据量增长趋势(ZB)

▲全球移动互联网月度接入流量预测(EB)

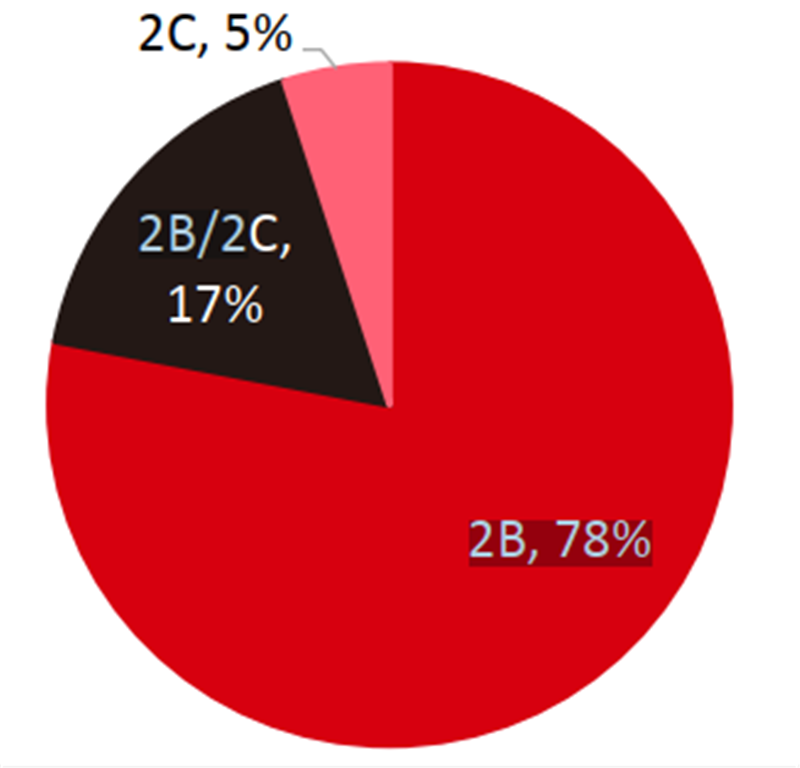

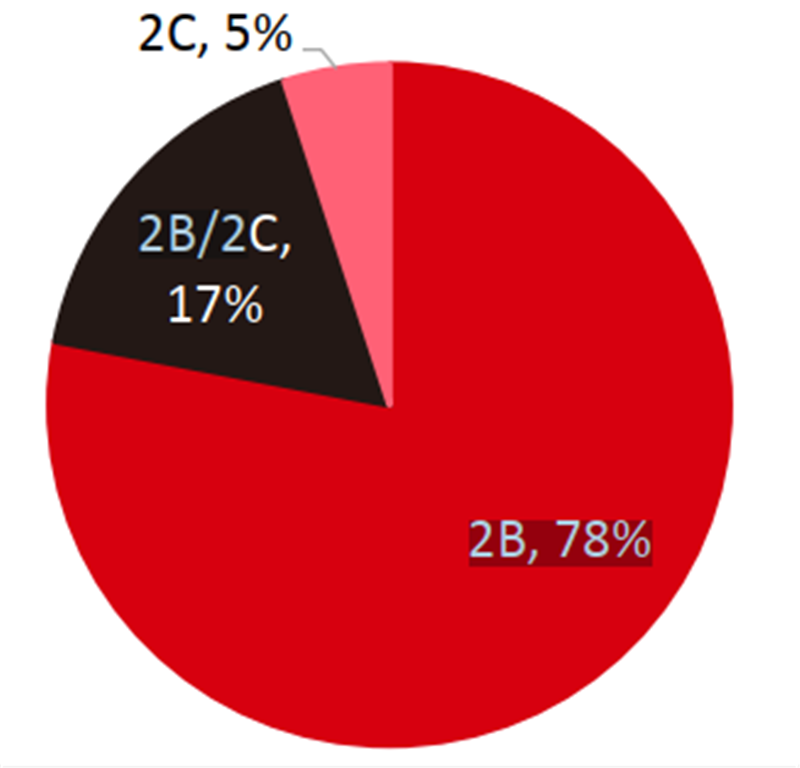

▲5G流量模型—2B占据主流

▲“绽放杯” 5G应用大赛,超过80%场景为2B

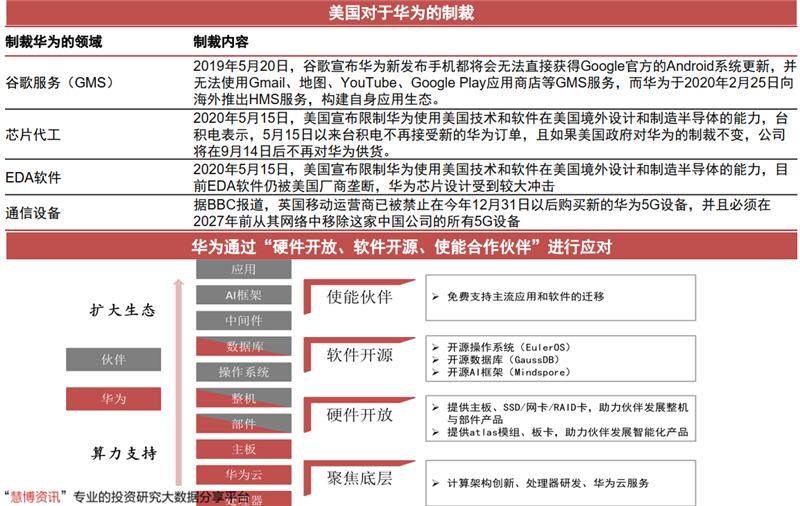

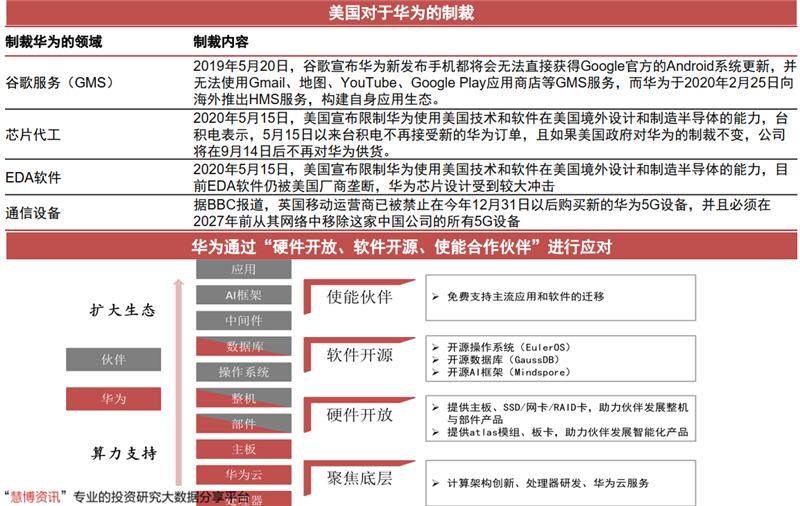

▲美国对于华为的制裁逐渐升级

5G应用端:R16冻结拉开了5G 2B端应用的帷幕

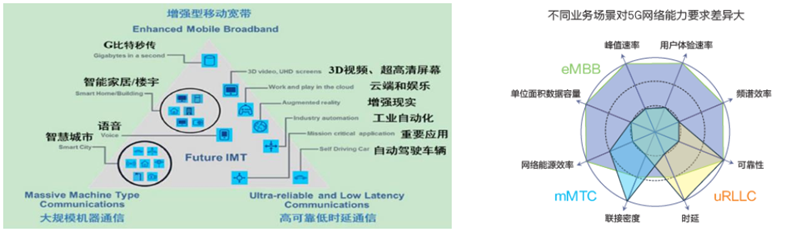

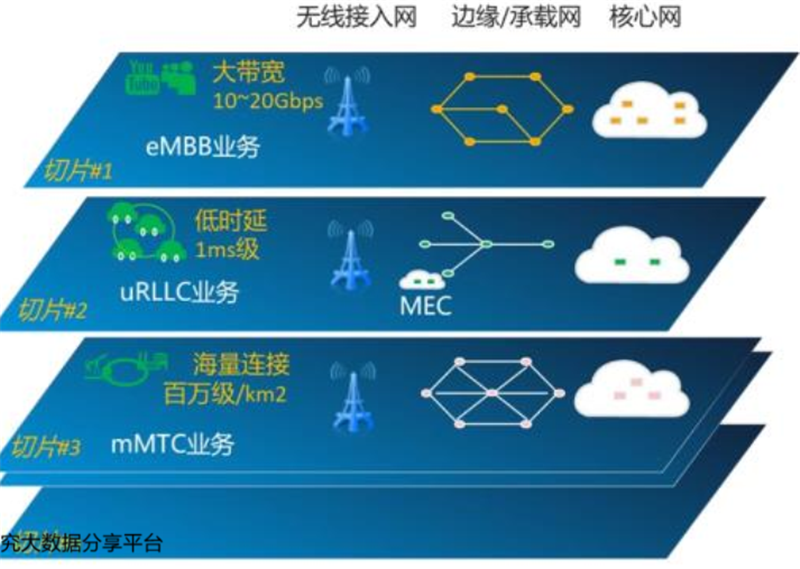

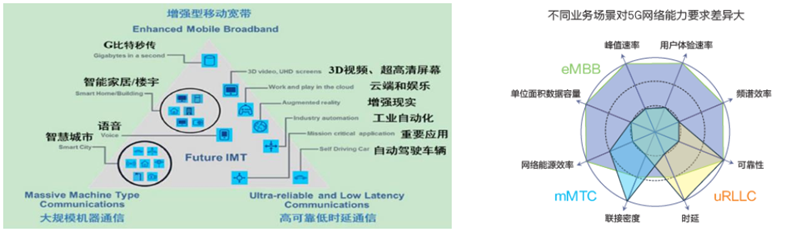

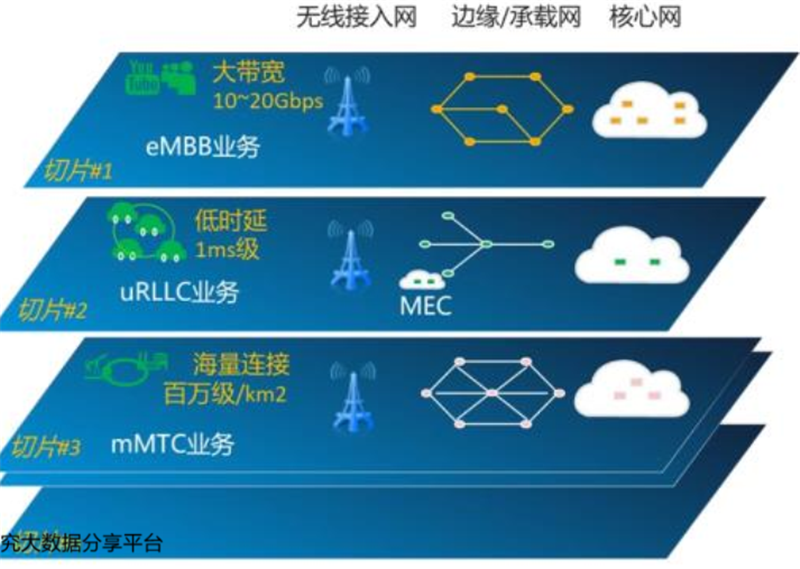

5G应用:eMBB、uRLLC、mMTC三类场景 。

▲5G的三大应用场景及其对网络能力的需求

▲未来5G以核心基础能力构建基础通用业务,将与垂直行业高度融合

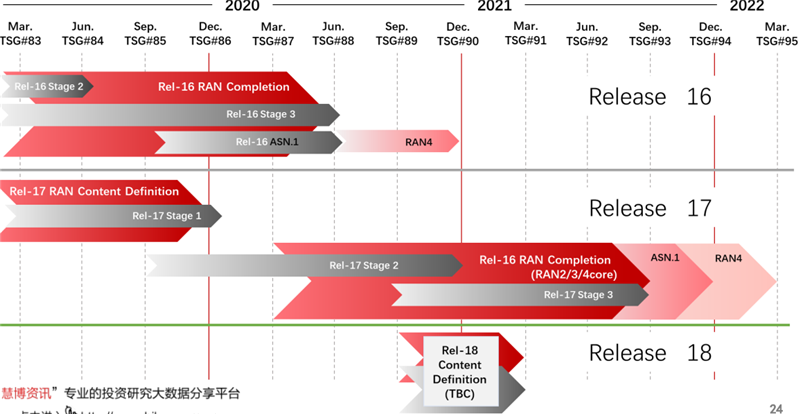

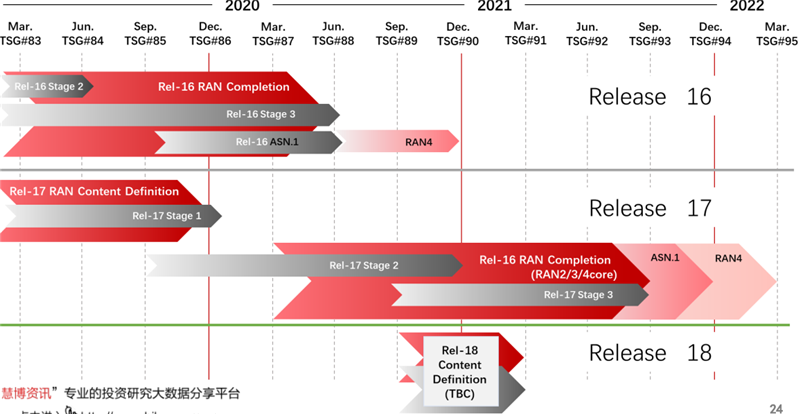

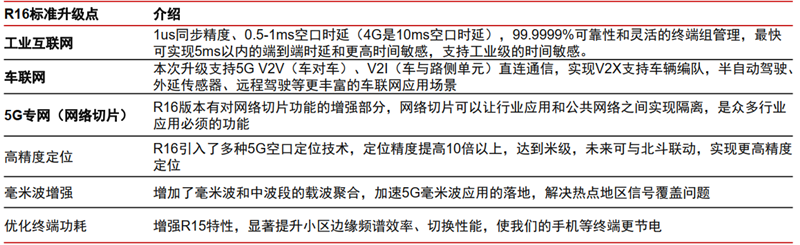

R16标准于2020年7月正式冻结与发布 。R15版本规范主要侧重于eMBB应用场景,R16侧重于uRLLC,R17将纳入mMTC相关规范。

▲ 5G各项标准冻结进程

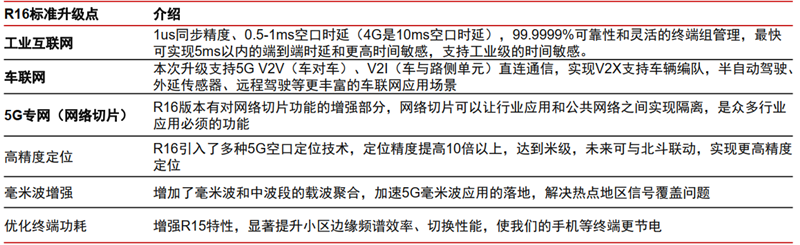

▲ R16标准的主要升级点

▲ 公网+专网模式满足2B应用

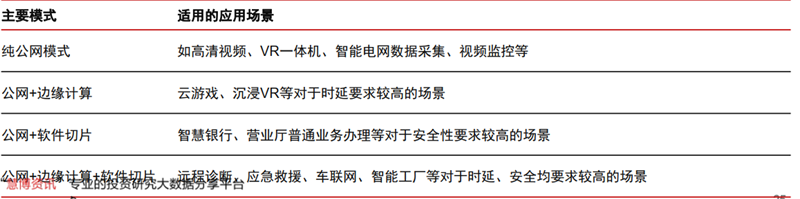

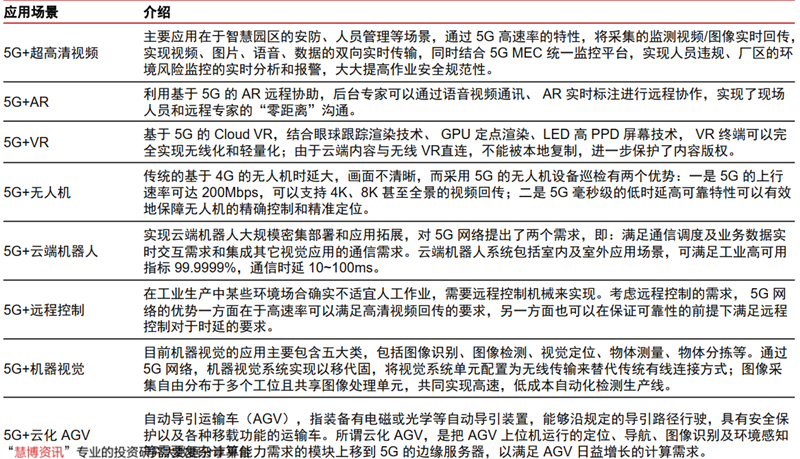

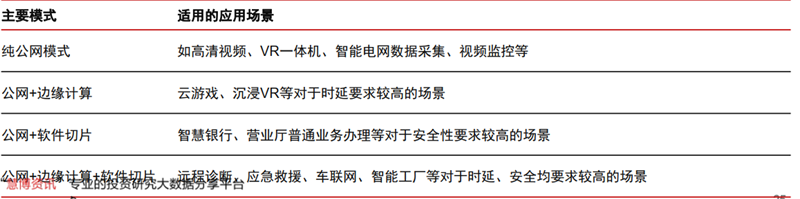

工业互联网:基于网络、平台、安全三大体系 。通过网络、平台、安全三大功能体系构建,工业互联网全面打通设备资产、生产系统、管理系统和供应链条,基于数据整合与分析实现 IT与OT的融合和三大体系的贯通。工业互联网以数据为核心,数据功能体系主要包含感知控制、数字模型、决策优化三个基本层次,以及一个由自下而上的信息流和自上而下的决策流构成的工业数字化应用优化闭环。

▲工业互联网功能视图平台体系框架

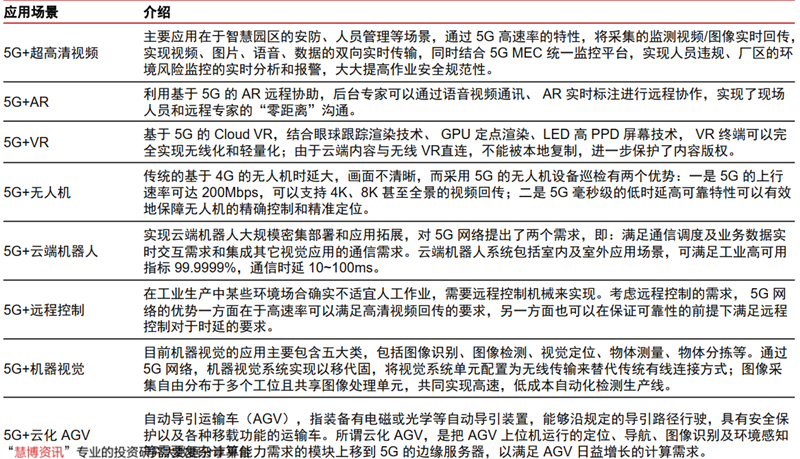

5G 技术对工业互联网赋能 。5G 低延时、高通量特点保证海量工业数据的实时回传:5G 网络的毫秒级低时延,保证了工业数据的实时采集;同时,5G 网络大带宽为海量工业数据的采集提供了基础保障。

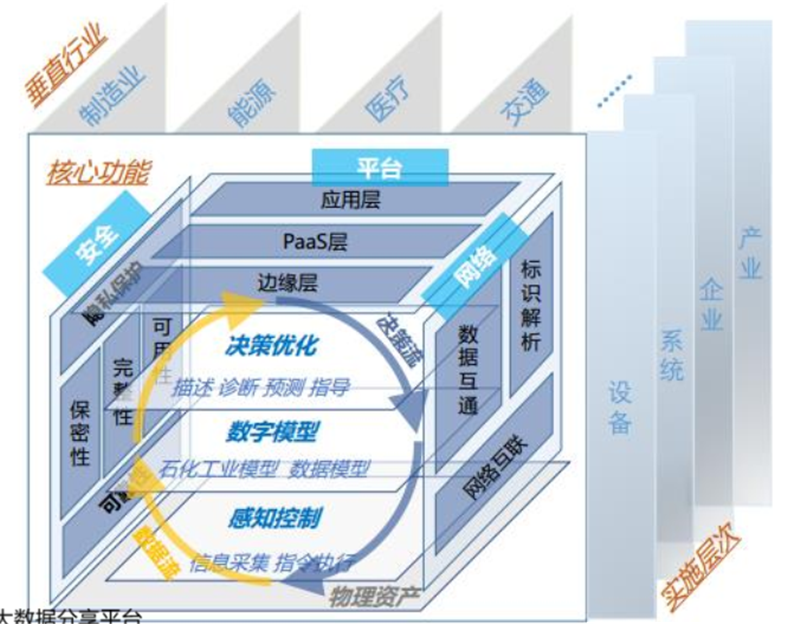

5G 的网络切片技术能够有效满足不同工业场景连接需求:5G 网络切片技术可实现独立定义网络架构、功能模块、网络能力和业务类型等,减轻工业互联网平台及工业 APP 面向不同场景需求时的开发、部署、调试的复杂度,降低平台应用落地的技术门槛,同时保障数据安全 。

▲5G切片网络架构

▲5G 技术对工业互联网赋能

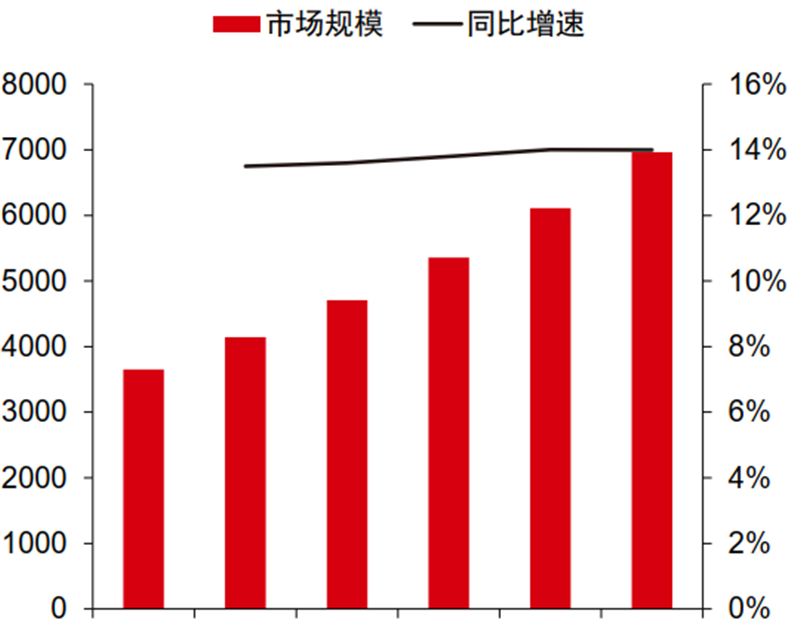

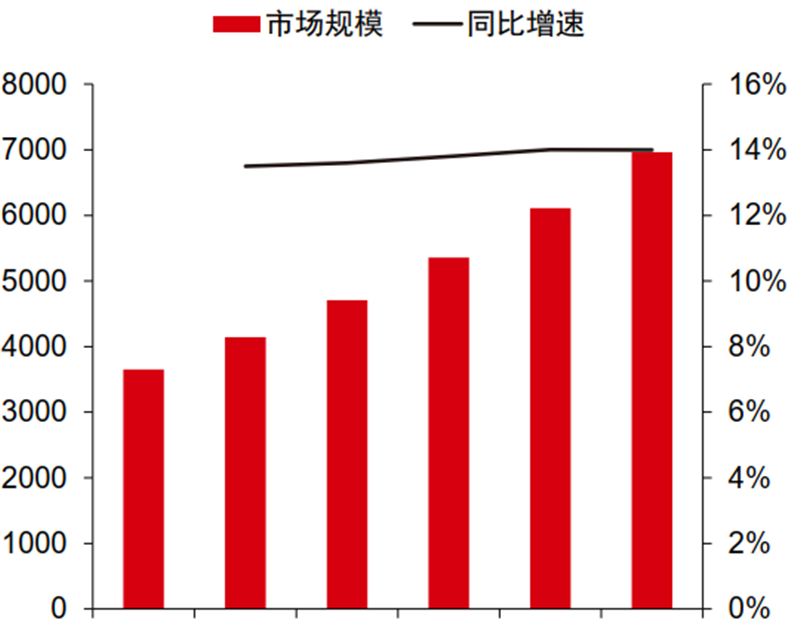

工业互联网:新基建将推动中国工业互联网高速发展 。根据赛迪顾问, 2017年中国工业互联网市场规模达到4709.1亿元, 2020年市场规模将达到6964.4亿元。

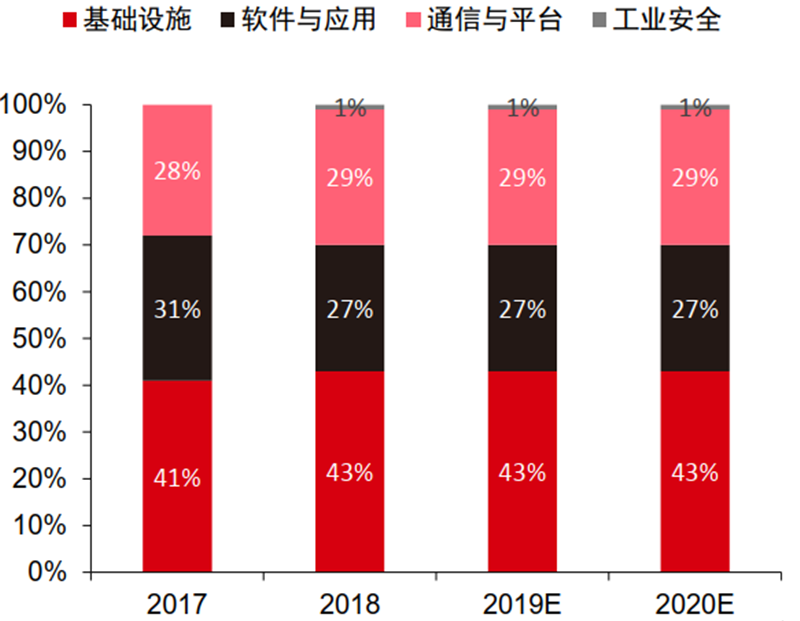

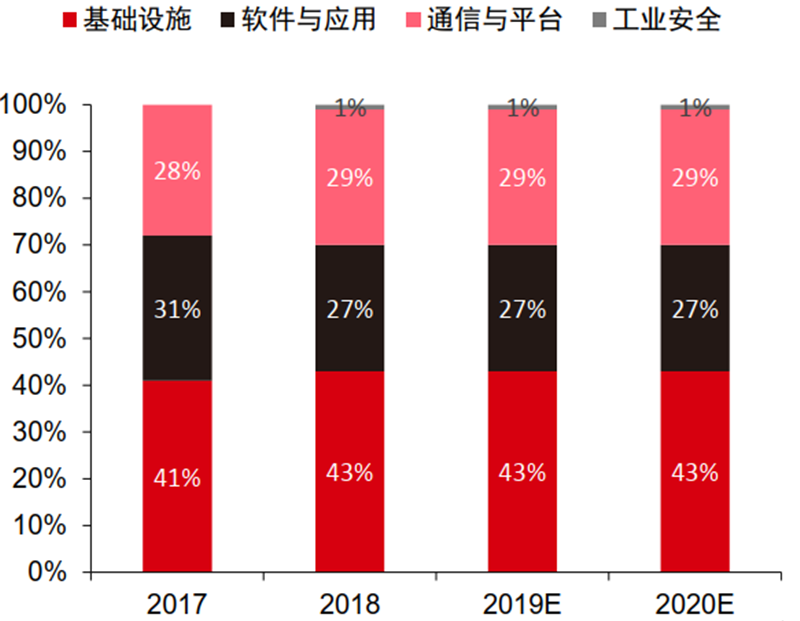

从细分市场结构来看, 2018年, 基础设施、 软件与应用、 通信与平台、 工业安全的占比分别是43%、 27%、 29%、 1%。

▲中国工业互联网市场规模及增速(亿元,%)

▲中国工业互联网市场规模及增速(亿元,%)

▲ 中国工业互联网市场产业结构

▲ 中国工业互联网市场产业结构

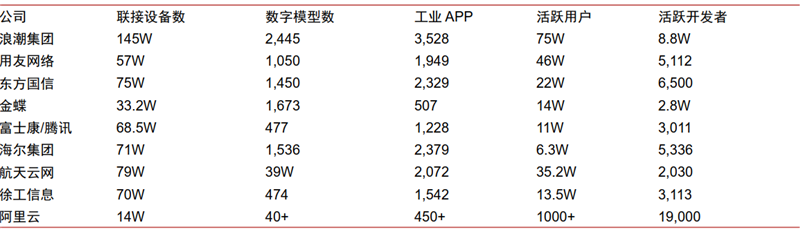

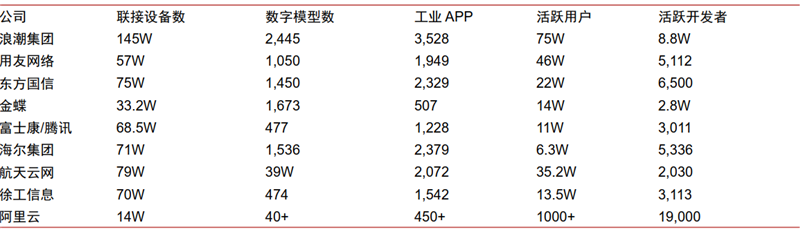

▲ 工信部十大“双跨”工业互联网平台技术能力指标对比

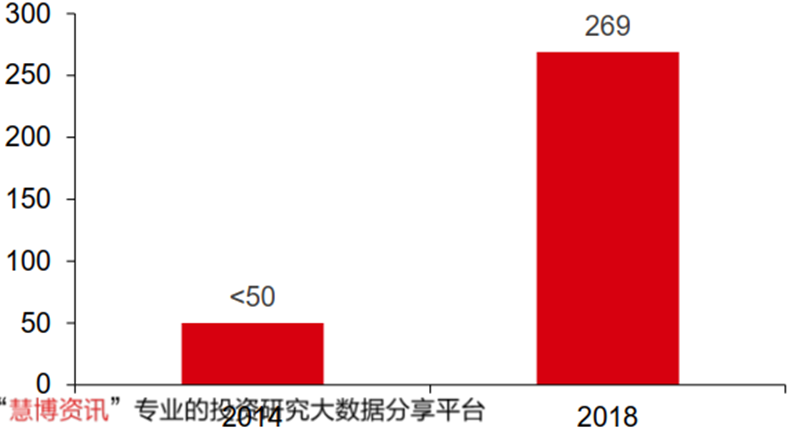

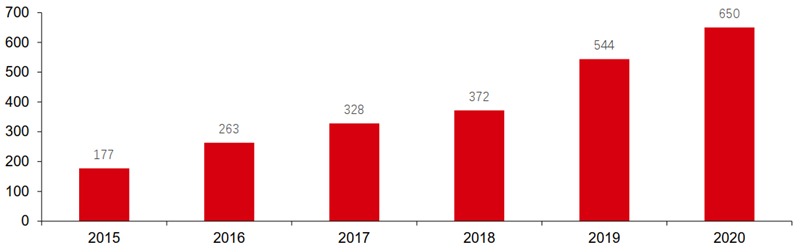

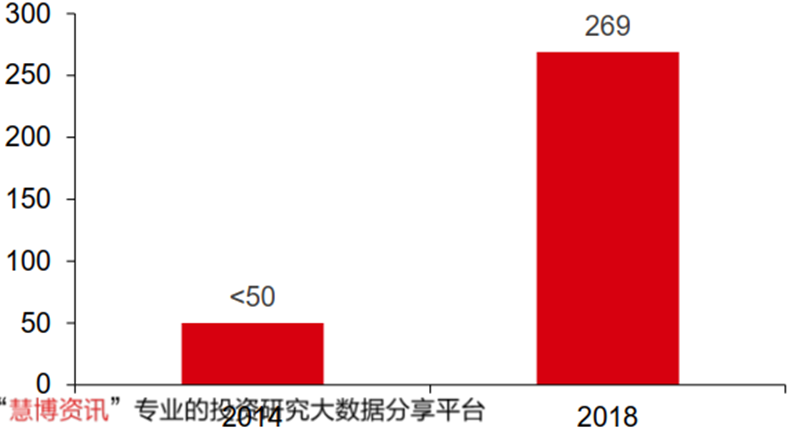

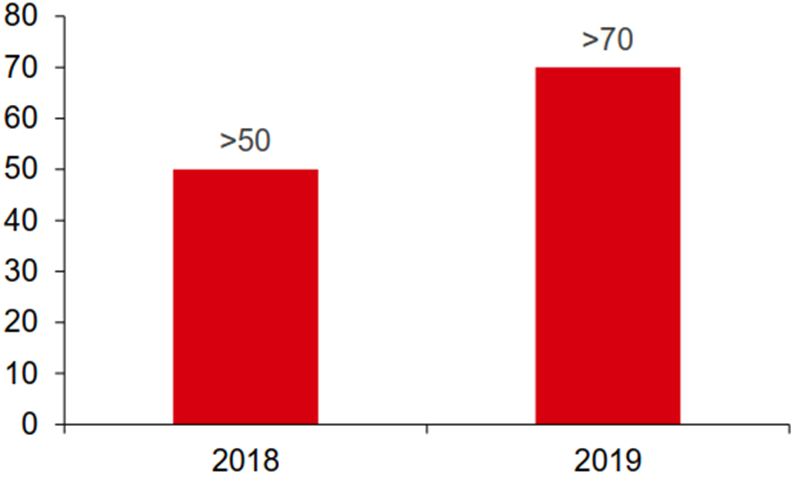

▲ 工业互联网平台数量快速增长(个)

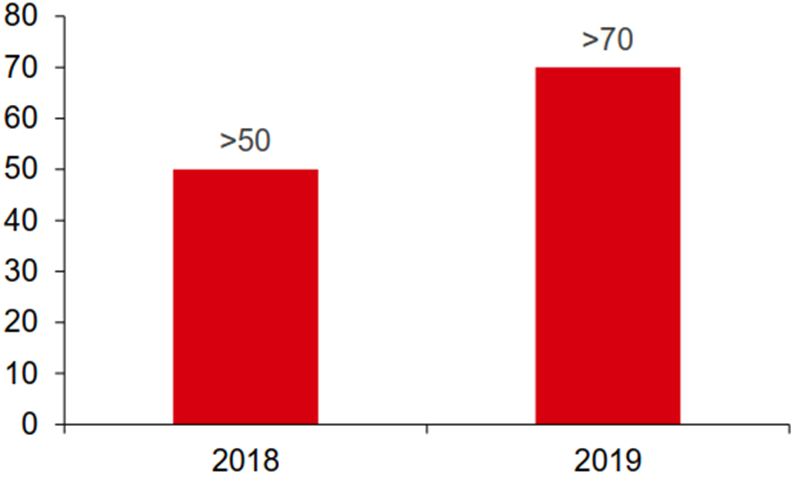

▲ 全国具有一定区域和行业影响力的平台数量(个)

▲ 全国具有一定区域和行业影响力的平台数量(个)

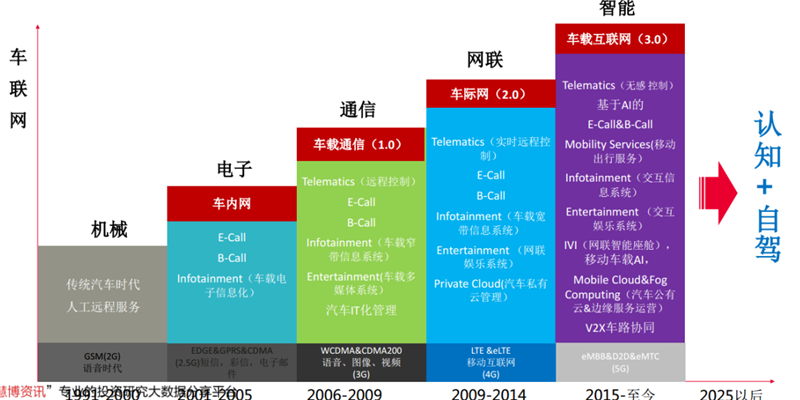

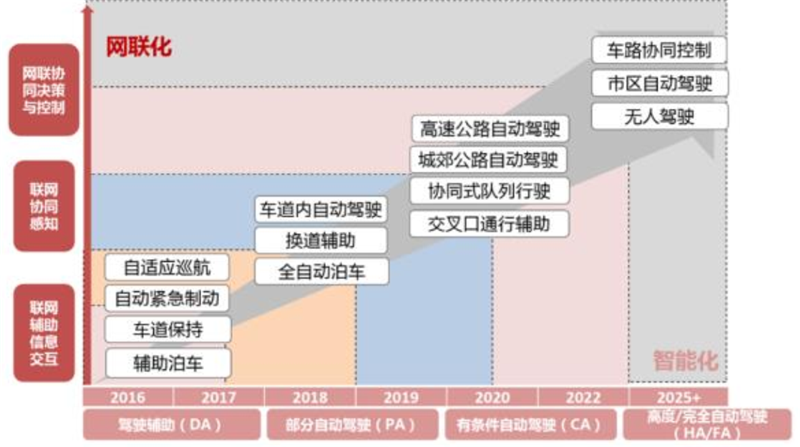

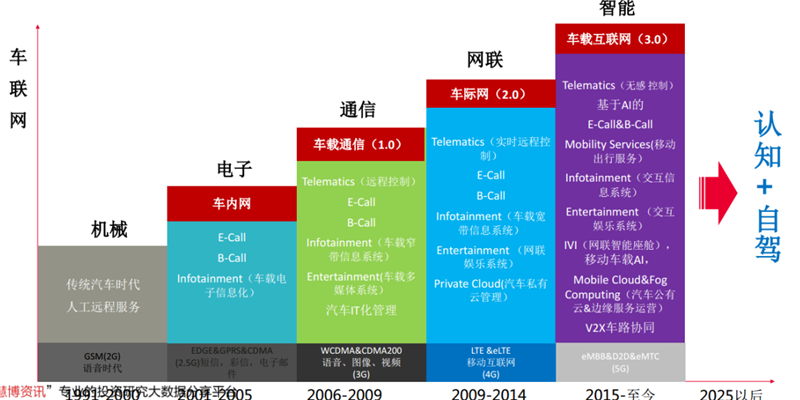

车联网:由低端联接发展至智能网联 。车联网既借助新一代信息和通信技术,实现车内、车与车、车与路、车与人、车与服务平台的全方位网络连接,提升汽车智能化水平和自动驾驶能力,构建汽车和交通服务新业态,从而提高交通效率,改善汽车驾乘感受,为用户提供智能、舒适、安全、节能、高效的综合服务。

▲车联网

▲车联网

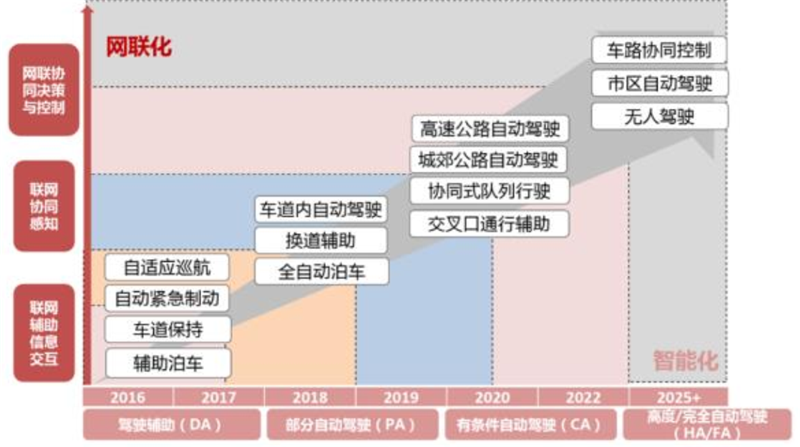

▲智能网联汽车发展路线图

▲智能网联汽车发展路线图

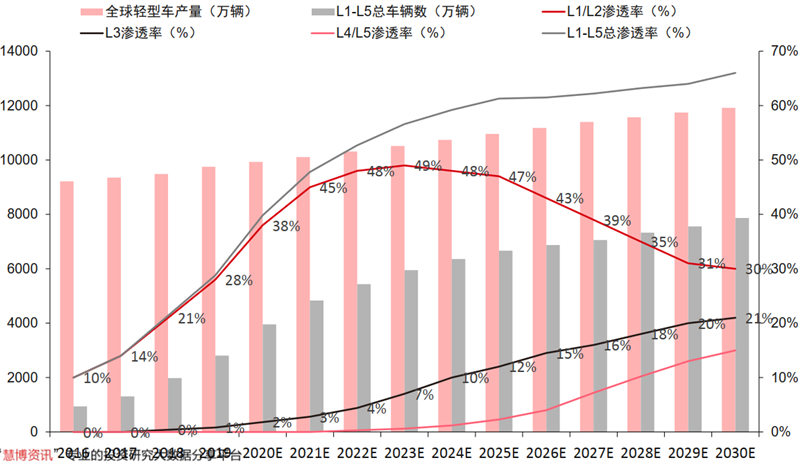

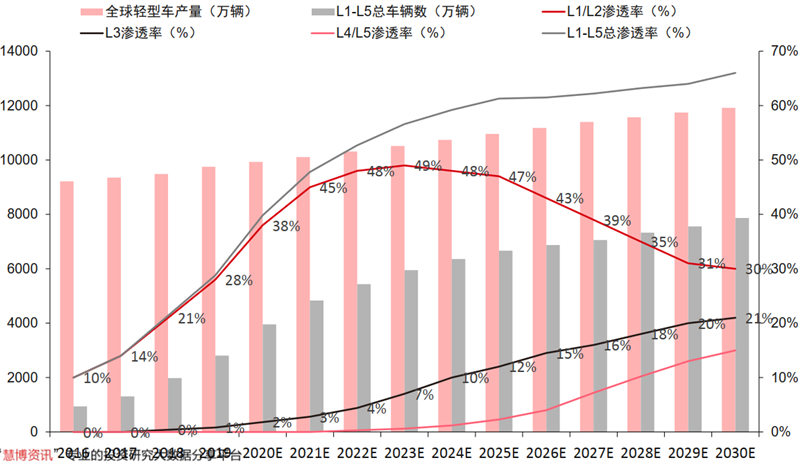

▲2016-2030年全球汽车市场自动驾驶渗透率及预测:L1/L2渗透率将于2023年达48%,L3渗透率不断提高

▲2016-2030年全球汽车市场自动驾驶渗透率及预测:L1/L2渗透率将于2023年达48%,L3渗透率不断提高

智能化:2020年全球L3/4级别自动驾驶汽车处于导入期 。

▲国内外主流车企计划于2020-2021年推出L3/L4自动驾驶量产车型

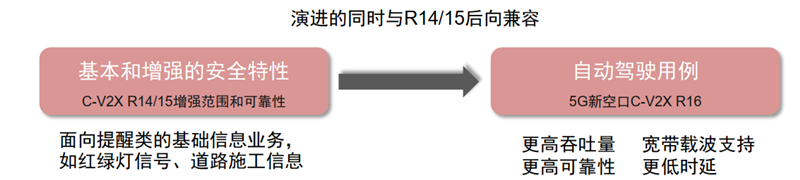

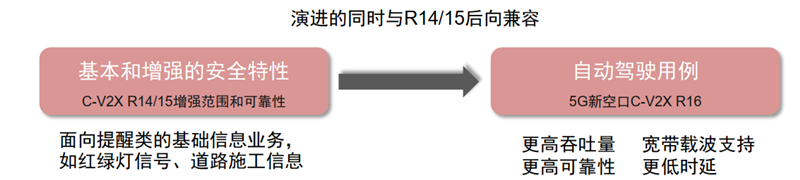

▲ C-V2X向5G新空口演进

▲ C-V2X R16下的典型应用案例

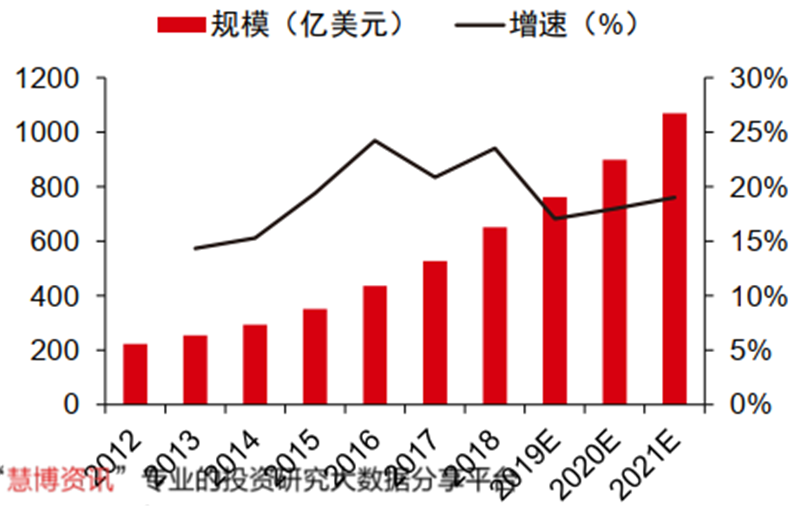

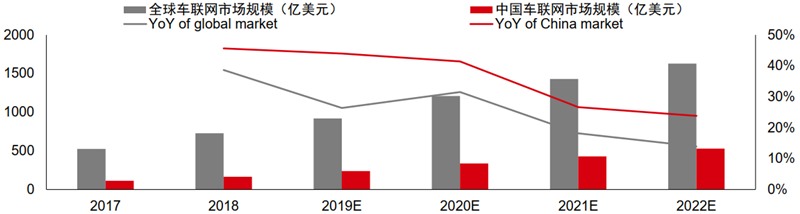

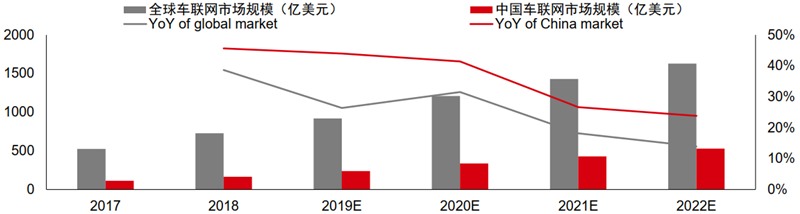

▲ 全球及中国车联网市场规模及增速(亿美元,%)

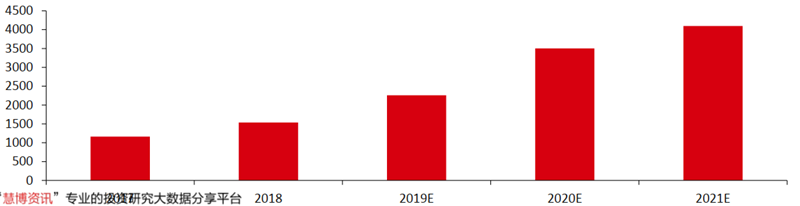

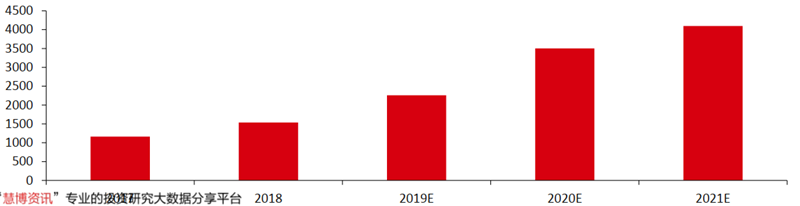

▲ 中国车联网用户规模(万个):预计2021年用户达4097万

智能终端:5G手机快速渗透,物联网终端将迎爆发

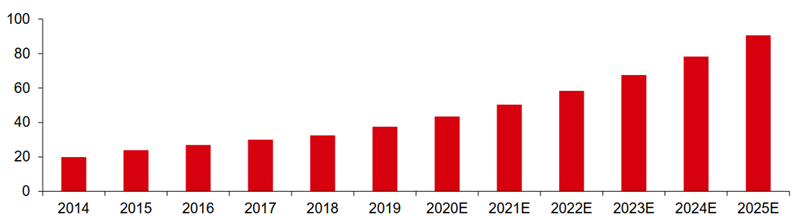

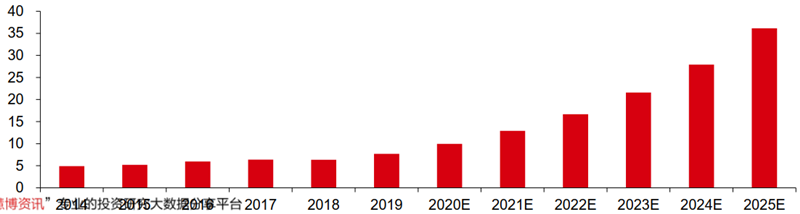

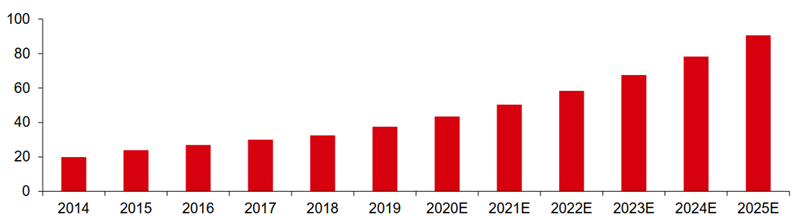

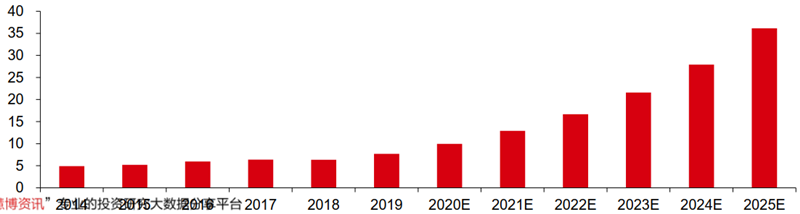

▲ 2014-2025年全球智能终端产品出货量(亿台):未来6年CAGR为15.81%

▲ 2014-2025年中国智能终端产品出货量(亿台):未来6年CAGR为29.38%

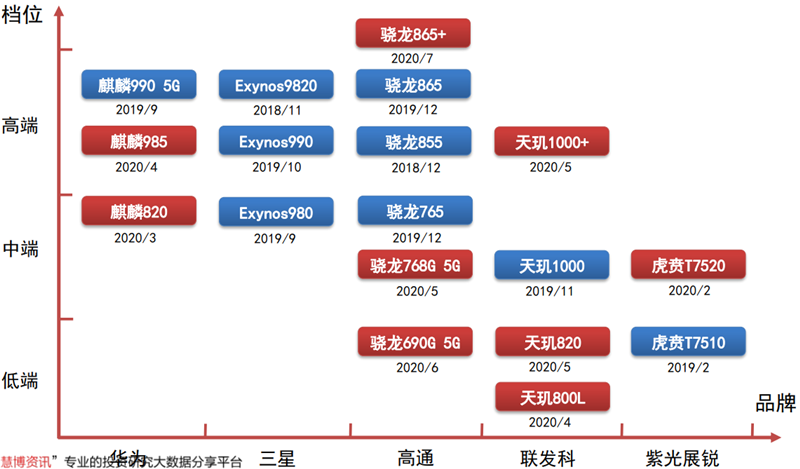

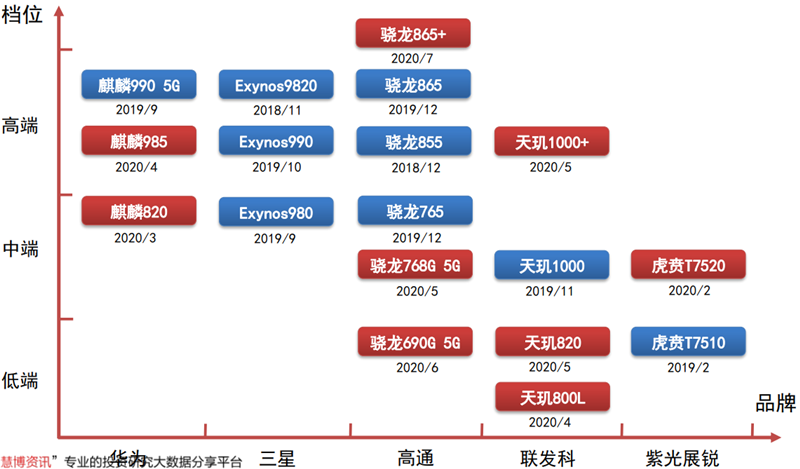

▲5G SOC芯片分档位汇总

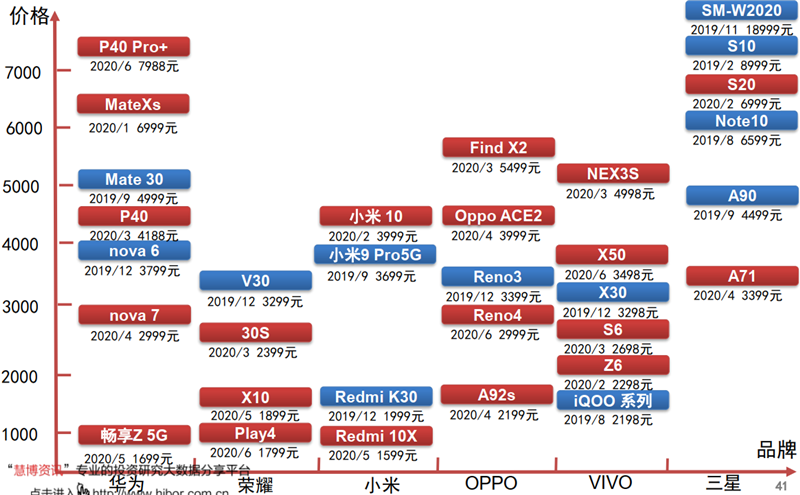

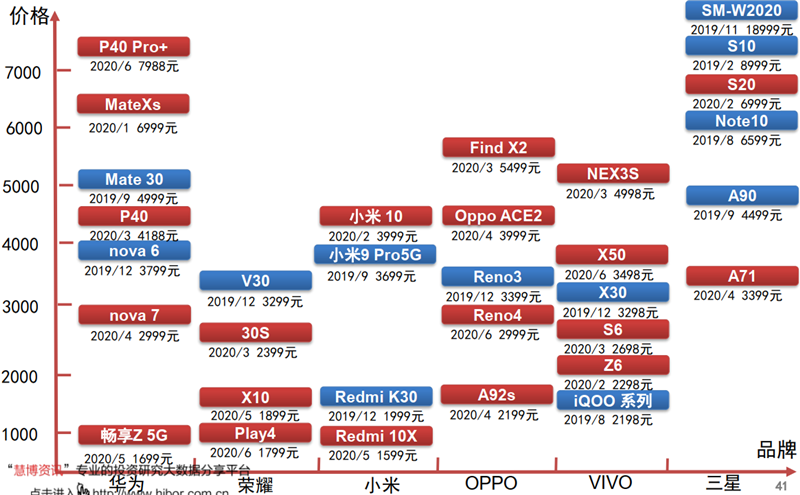

▲5G机型分价位汇总

智能手机:中低端芯片发布驱动5G手机平民化 , 市场短期承压,5G手机快速渗透 。

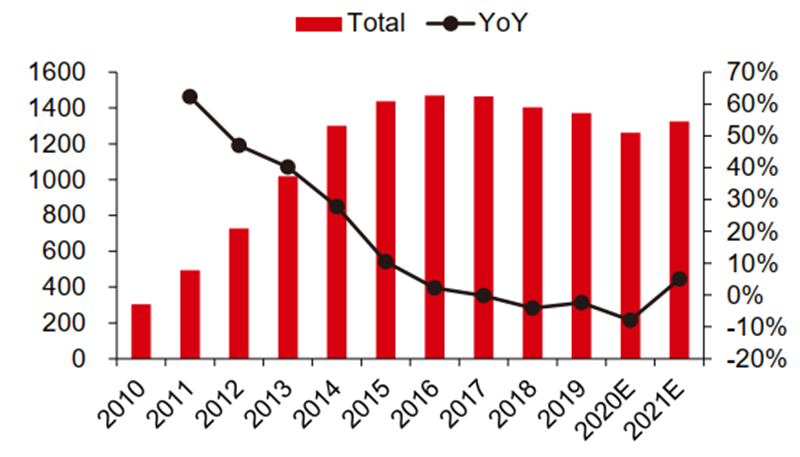

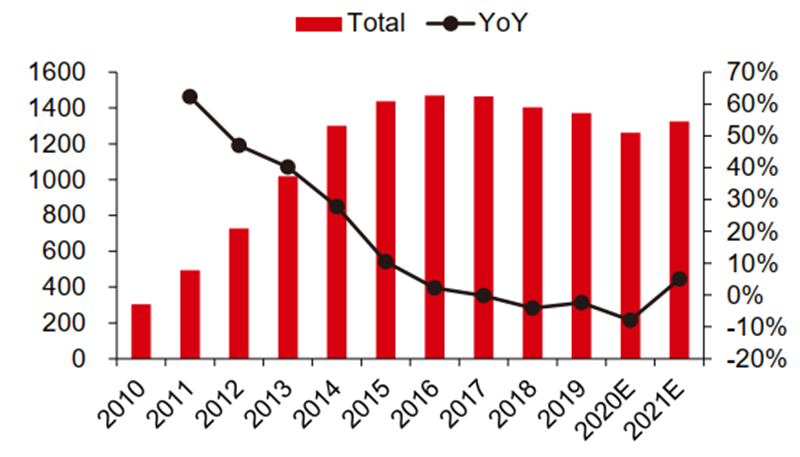

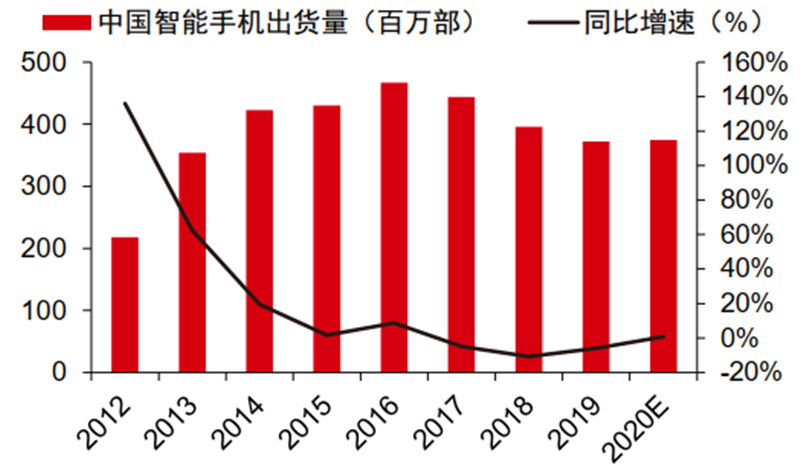

▲全球智能手机出货量预测(百万部,%)

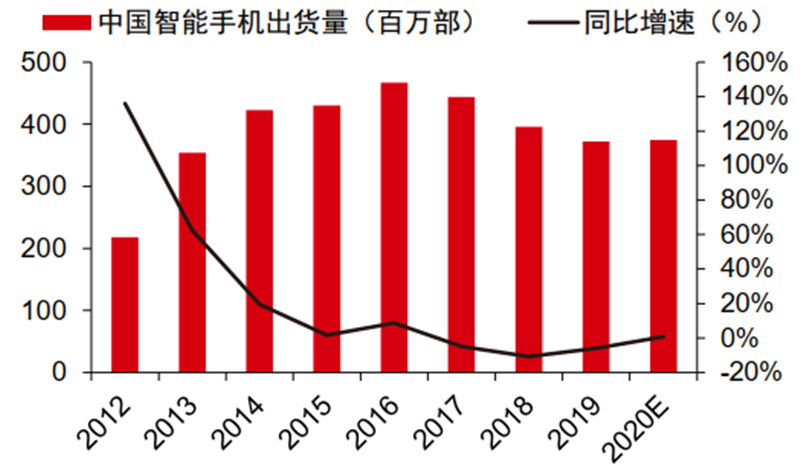

▲ 中国区智能手机出货量预测(百万部,%)

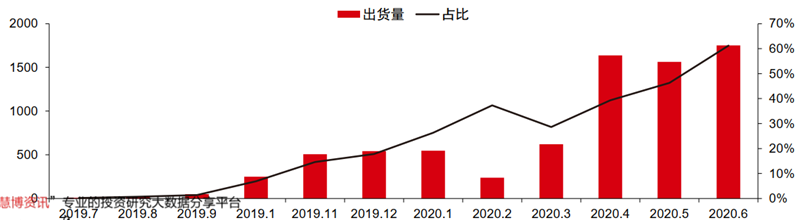

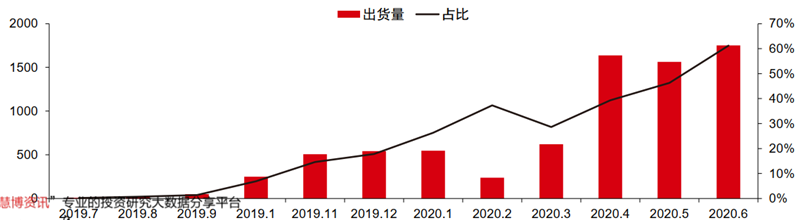

▲中国5G手机出货量及渗透率(万部,%)

▲2G~4G手机MLCC用量(单位:颗)

▲2G~4G手机MLCC用量(单位:颗)

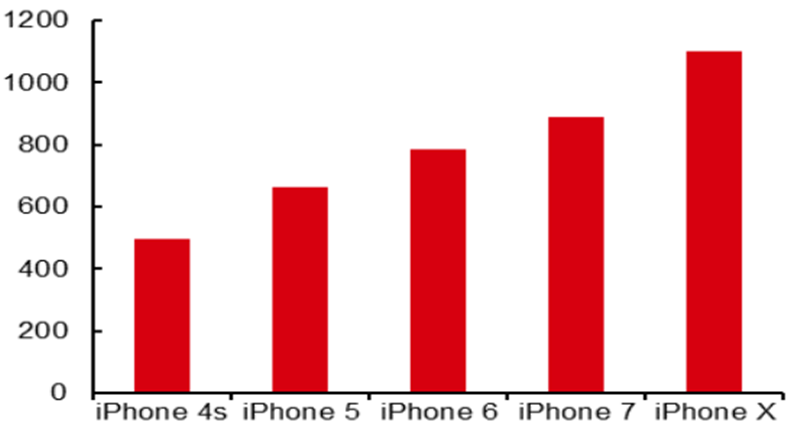

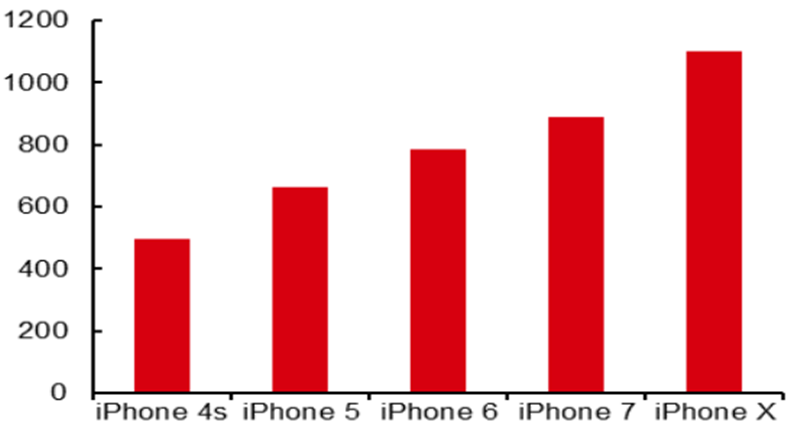

▲iPhone MLCC用量(单位:颗)

▲iPhone MLCC用量(单位:颗)

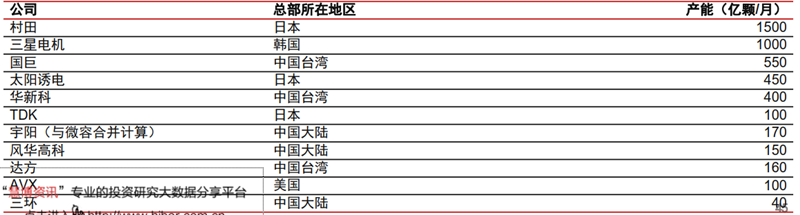

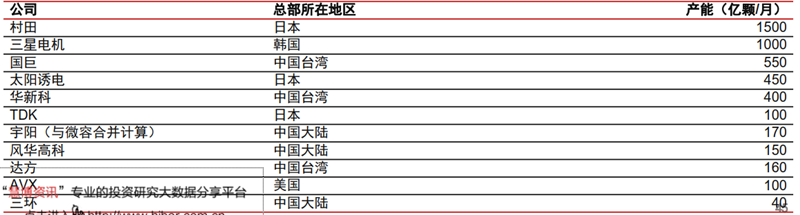

▲全球主要MLCC企业产能(截至2019年底)

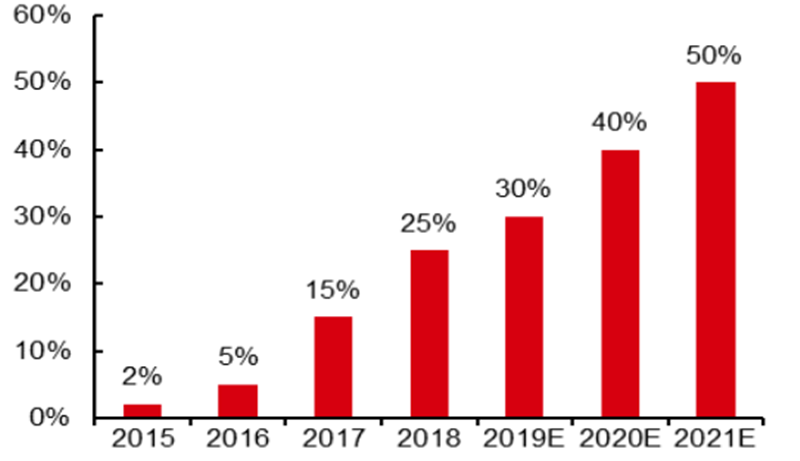

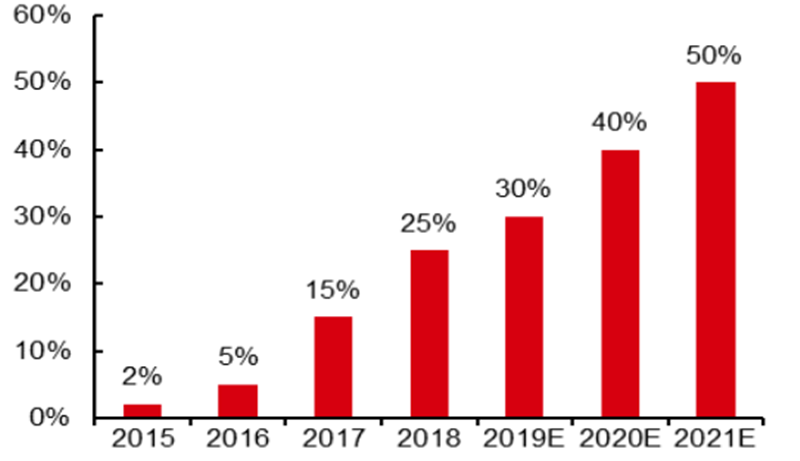

▲智能手机金属中框渗透率

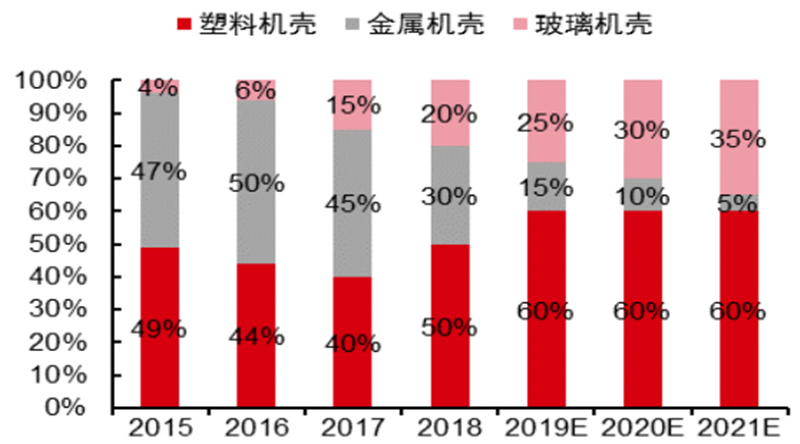

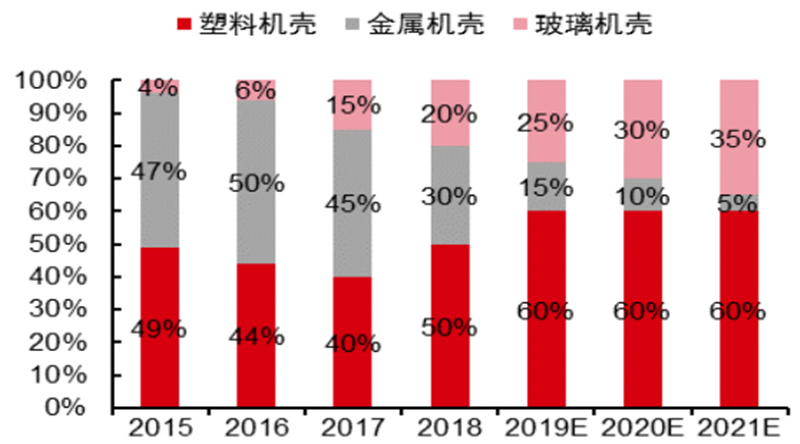

▲智能手机机壳材料份额

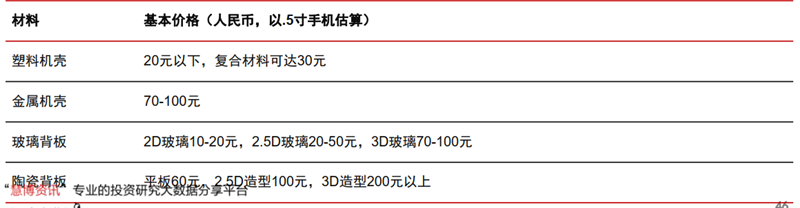

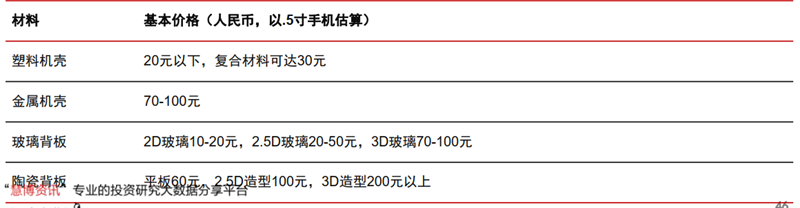

▲不同材料机壳成本对比

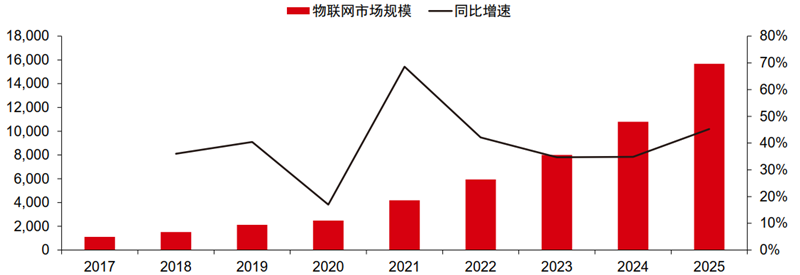

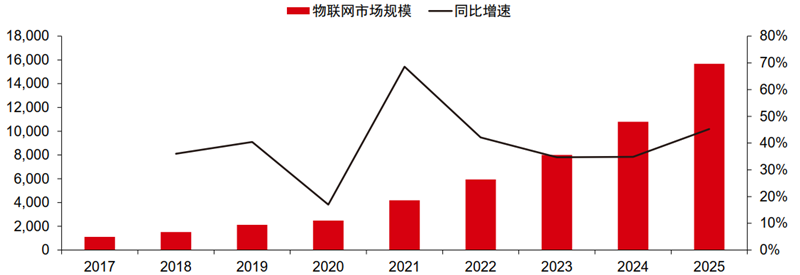

据Statista数据统计,2017年和2020年全球物联网市场规模分别为1110亿美元和2480亿美元,预计到2025年市场规模将会达到15670亿美元,CAGR高达39%。据IDC调查报告显示,中国物联网市场规模增长潜力广阔,2022年将超越美国成为最大的物联网市场,占全球总规模的四分之一以上,以此计算的2025年中国物联网市场规模至少为3918亿美元。

▲物联网市场规模(亿美元)

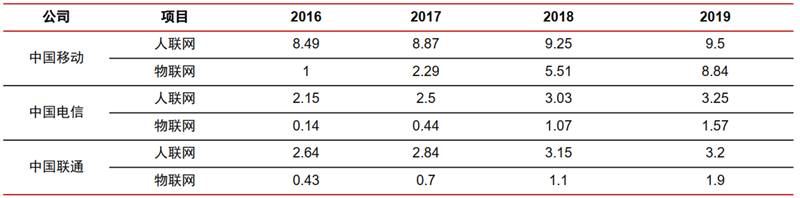

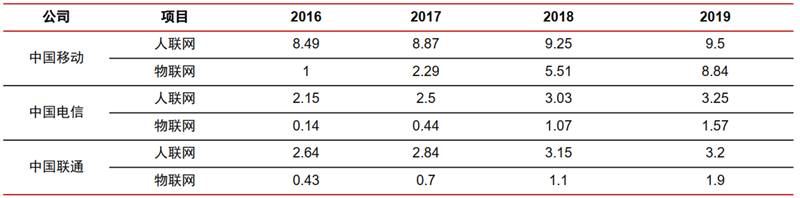

▲三大运营商人联网和物联网连接数(亿个)

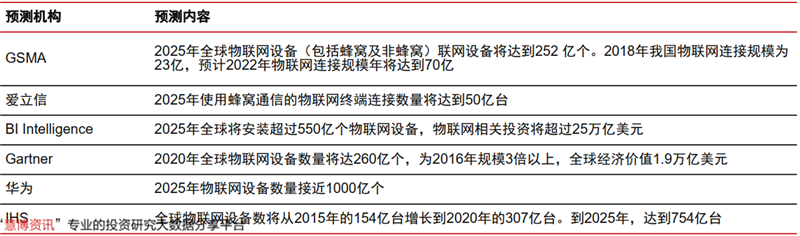

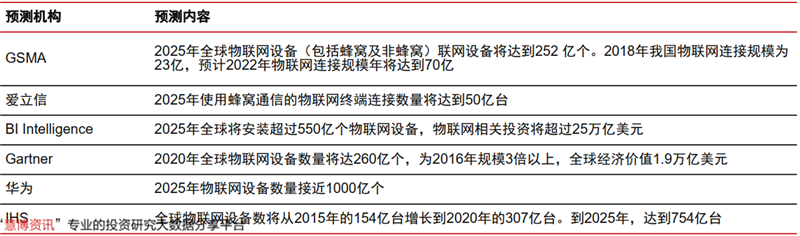

▲ 据多家机构预测,未来物联网将成为超万亿规模的巨大市场

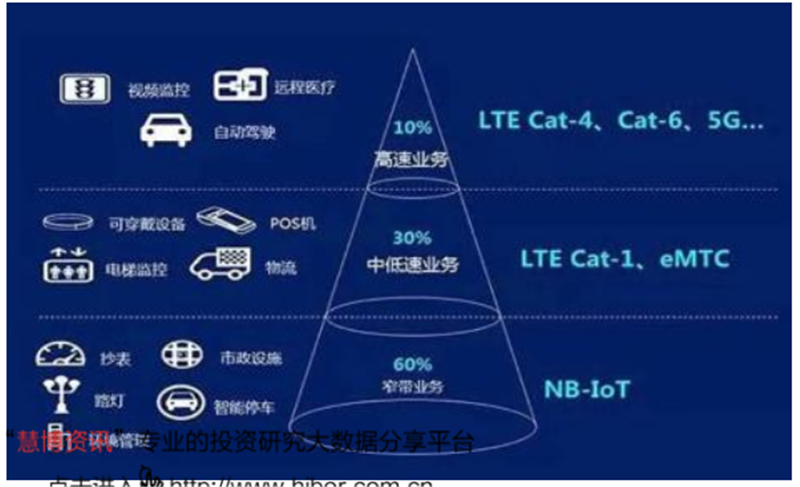

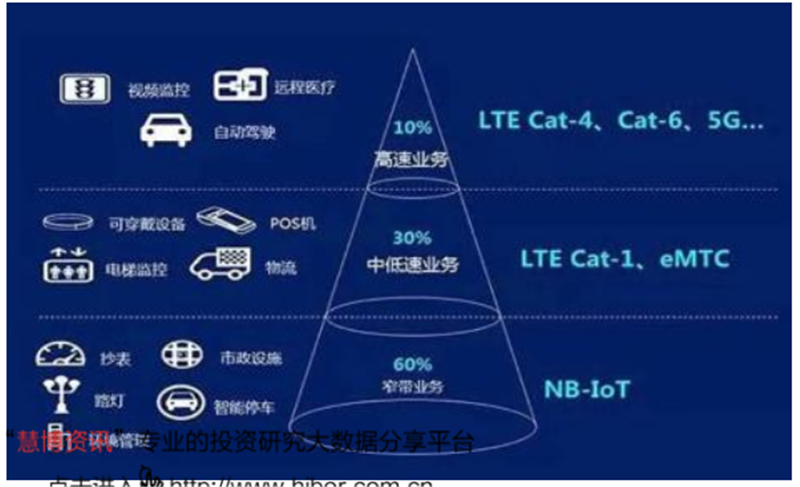

行业格局:NB-IOT和Cat1将释放巨大潜力 。

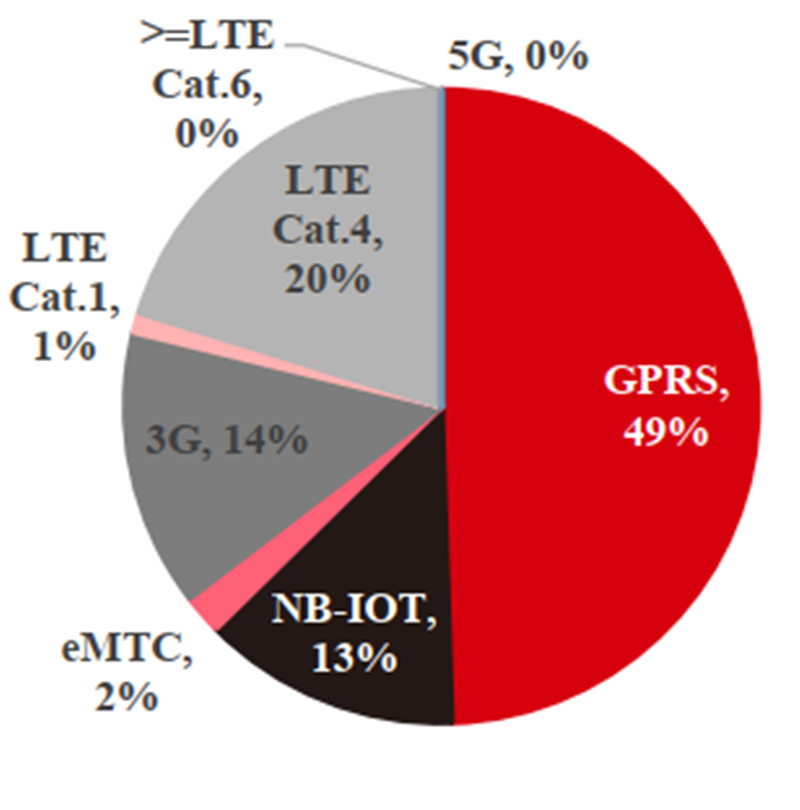

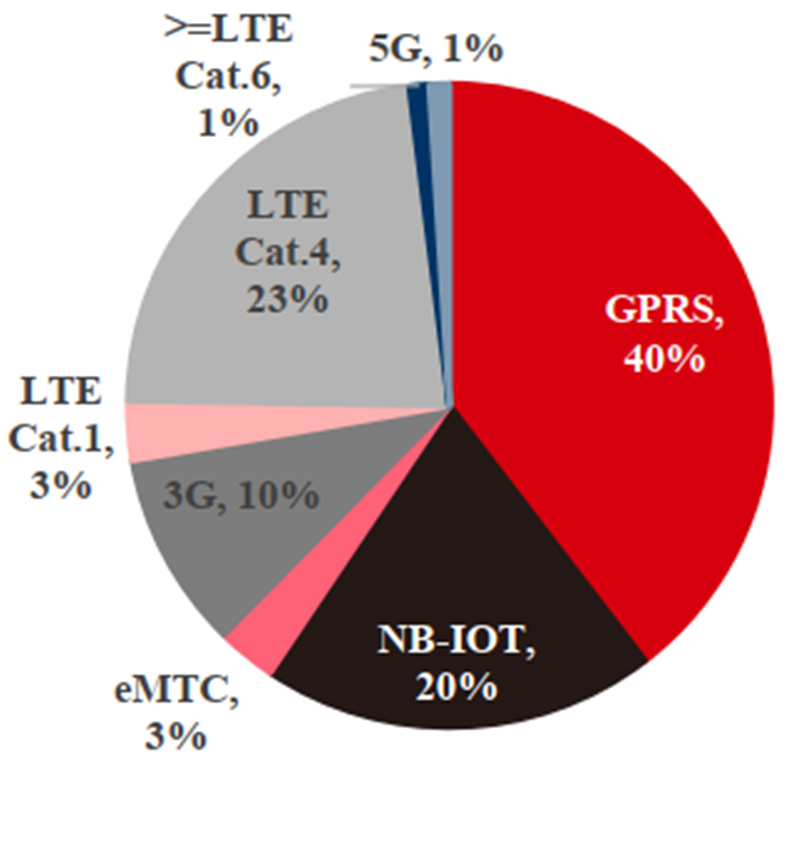

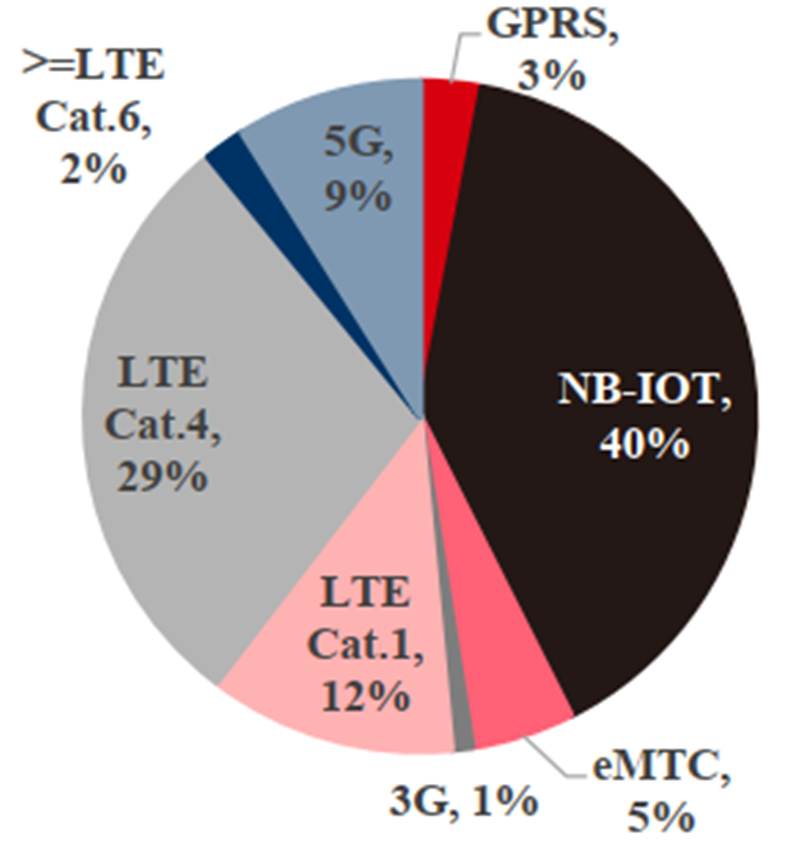

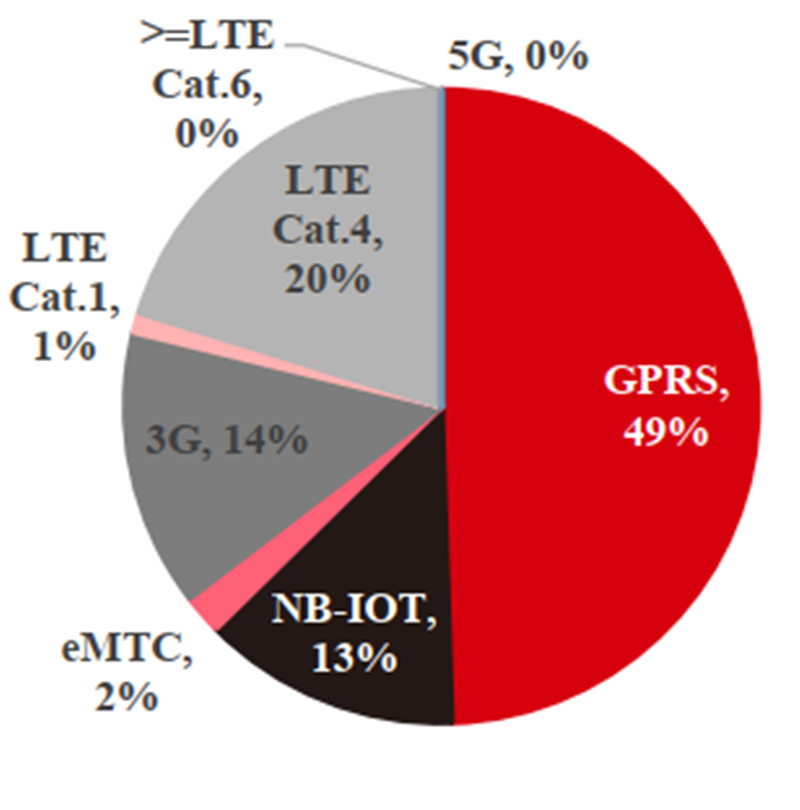

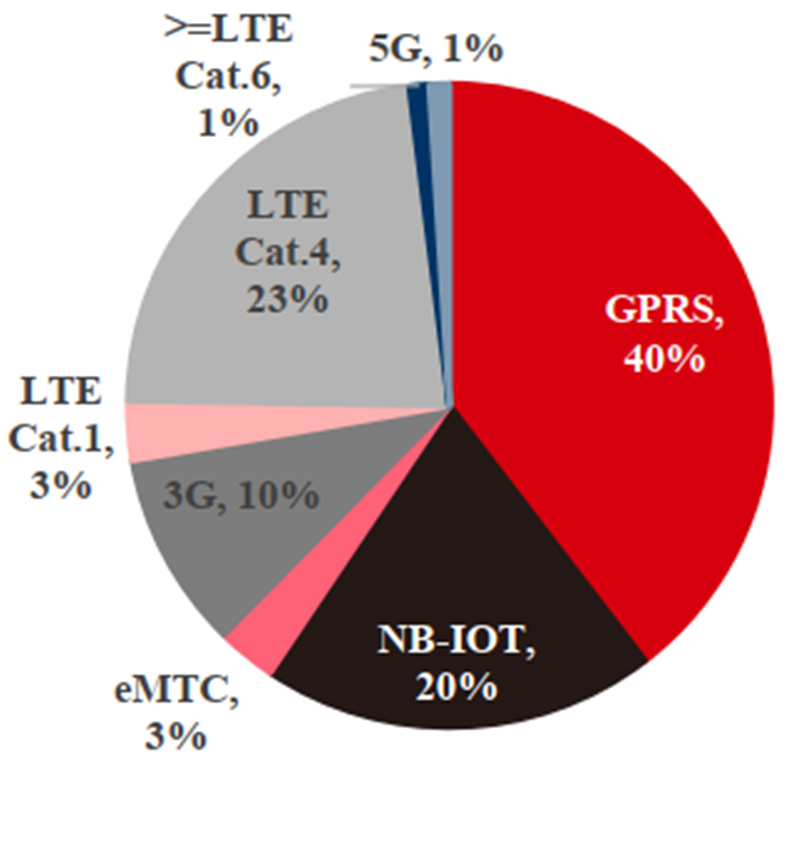

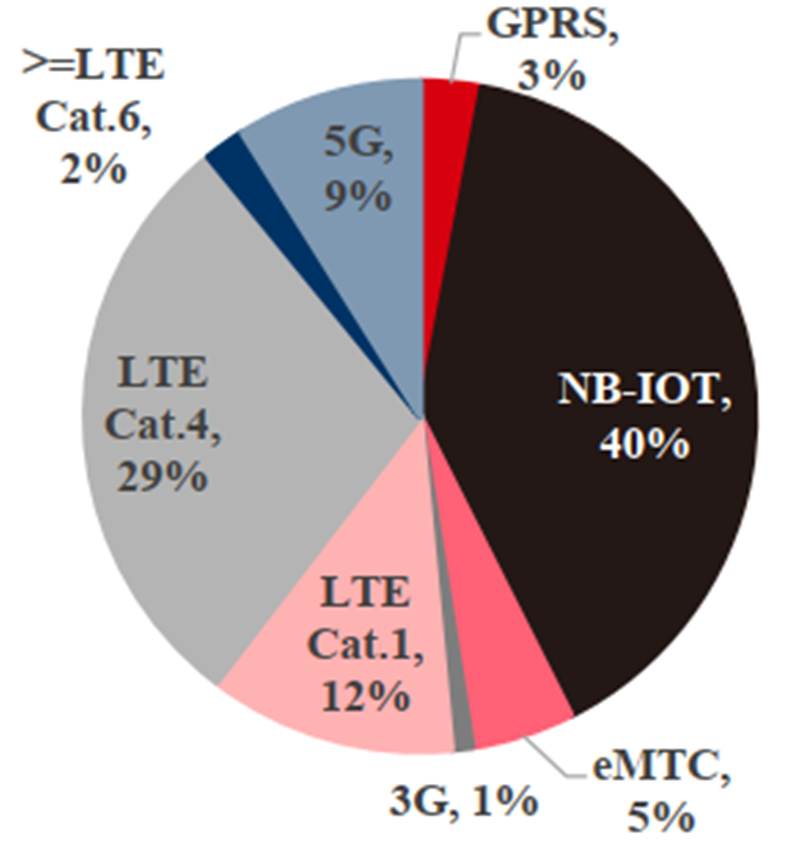

据5G物联网产业联盟数据分析,2G网络在2019年依旧占据49%的份额,但预计在2020年将降至40%,到2025年将急速降至3%左右;3G网络在2019年的份额为14%,预计2020年将降至10%,到2025年跌至1%。NB-IoT网络在2019年占据13%的份额,预计2020年达到20%的份额,到2025年将高达40%的市场份额。LTE Cat.1网络在2019年约占1%,预计2020年将增至3%,2025年可高达12%的市场份额。同时,5G网络也将在高速率、低时延场景下开始发力。

▲ 2019年蜂窝物联网市场规模占比

▲ 2019年蜂窝物联网市场规模占比

▲ 2020E年蜂窝物联网市场规模占比

▲ 2020E年蜂窝物联网市场规模占比

▲ 2025E年蜂窝物联网市场规模占比

▲ 2025E年蜂窝物联网市场规模占比

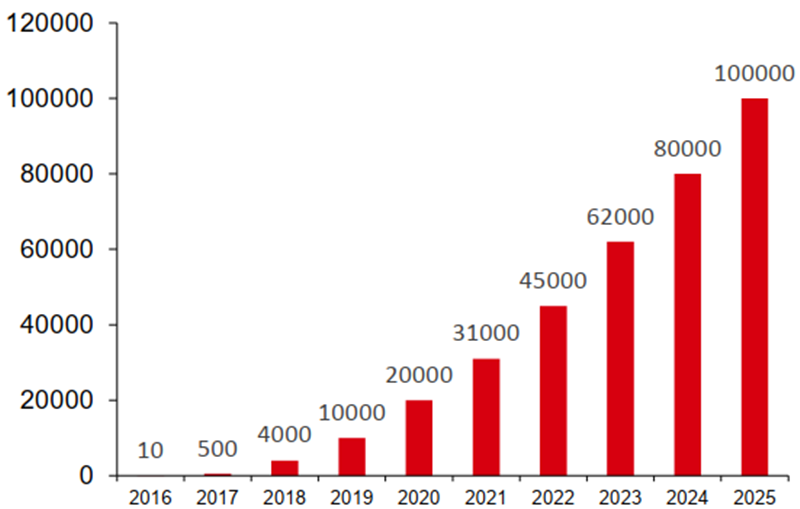

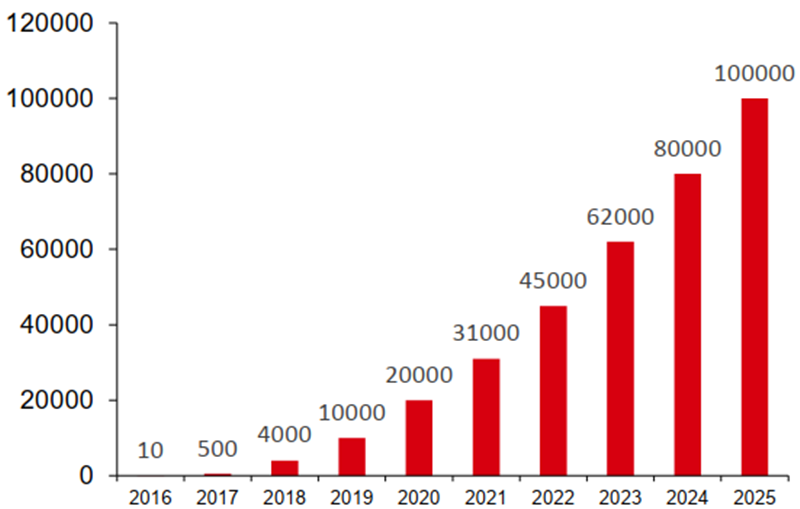

截至2019年5月,全球共有71个国家投资建设了148张NB-IoT网络,其中98张网络商用。同时,中国三大运营商、国外Vodafone、AT&T、Verizon等知名运营商正在积极打造一张全球公用的NB-IOT网络,这有利于中国芯片、模组和终端公司的产品全球化。运营商对于NB-IOT网络的高投入直接导致了NB-IOT连接数的直线攀升,全球NB-IOT用户从2018年末的4000万迅速增长到2019年末的全球连接过亿。在2020年2月,中国NB-IOT连接也已过亿。

▲物联网行业场景结构分类

▲ NB-IOT全球连接数(单位:万)

未来,3G网络100%可通过LTE Cat.1替代,Cat.1将会切分物联网市场30%的蛋糕,主要应用于可穿戴设备、POS机、电梯监控、物流等增长潜力同样巨大的市场。

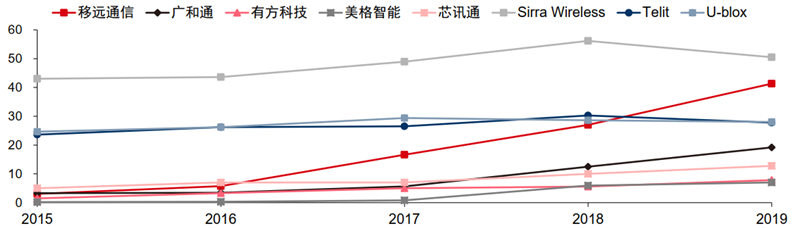

Cat.1借助4G网络基础设施的建设,同样可以为物联网用户提供随时随地接入的机会,其网络基础设施不弱于2G/3G以及NB-IoT,为物联网连接向Cat 1迁移打下较好基础。横向比较,Cat.1比NB-IoT通信能力更强,比eMTC和Cat.4网络成本更低,在中低速业务市场性价比极高。由于准备充分的基础设施和中速率市场的高性价比,移远、广和通、有方等物联网模组厂商纷纷加大了Cat.1产品布局。

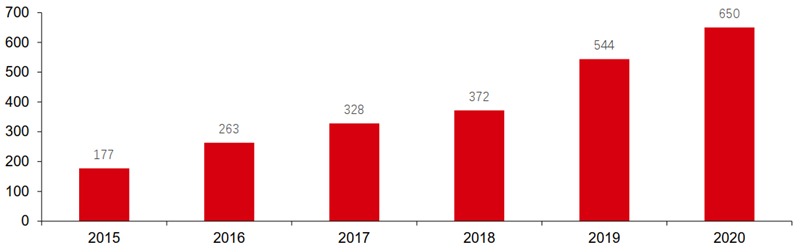

▲ 中国4G基站规模(单位:万台)

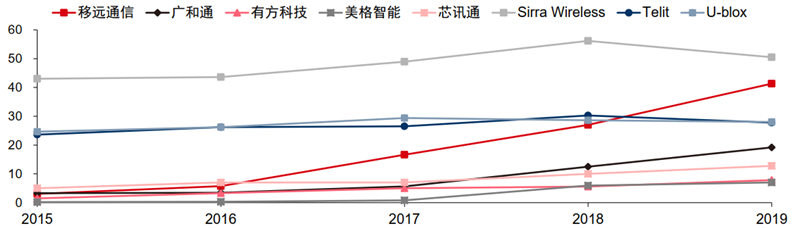

▲ 各模组公司2015-2019营收情况(亿元)

▲NB-IoT芯片厂商格局

▲ 5G芯片厂商格局

产业链上中游:全球竞争,中国领先

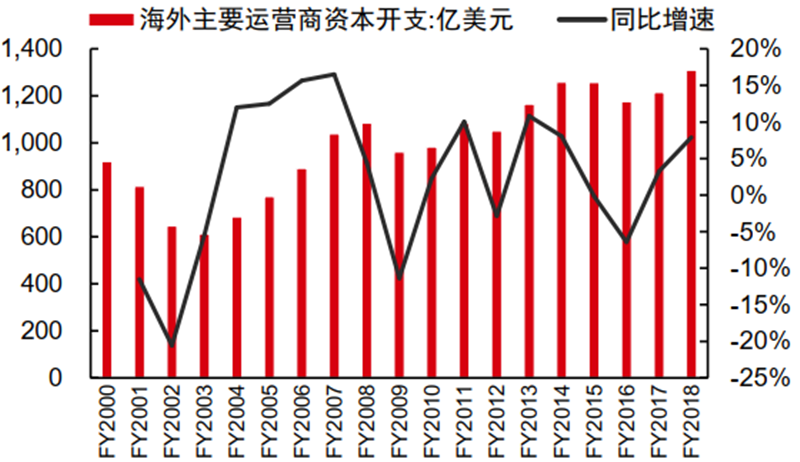

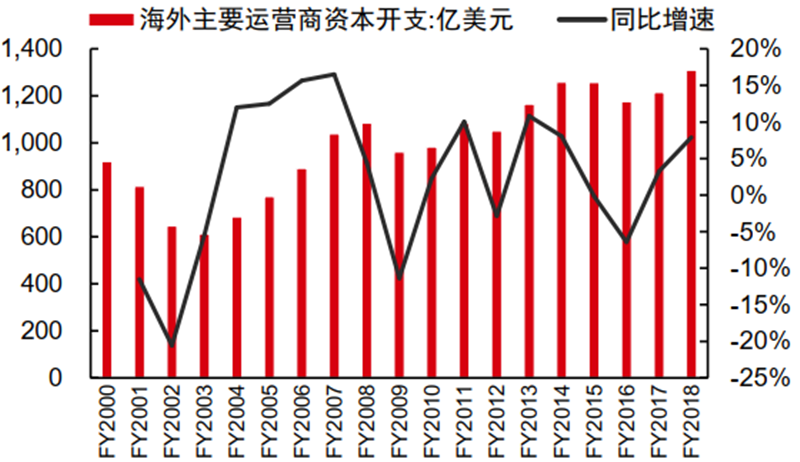

▲ 海外运营商资本开支2017年已进入上升周期

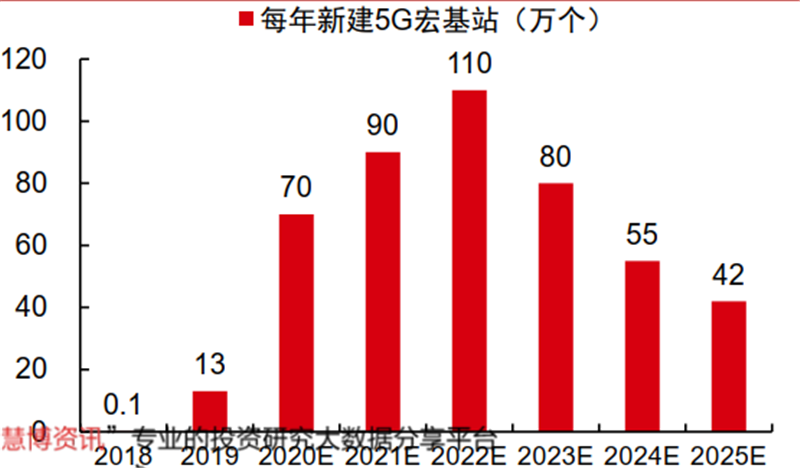

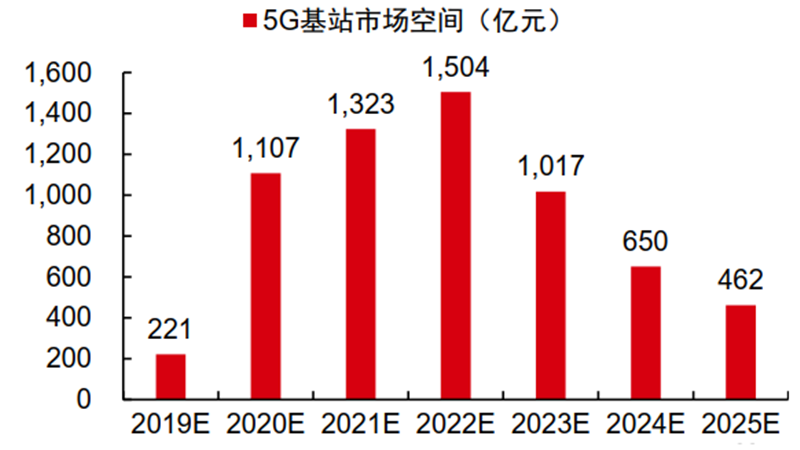

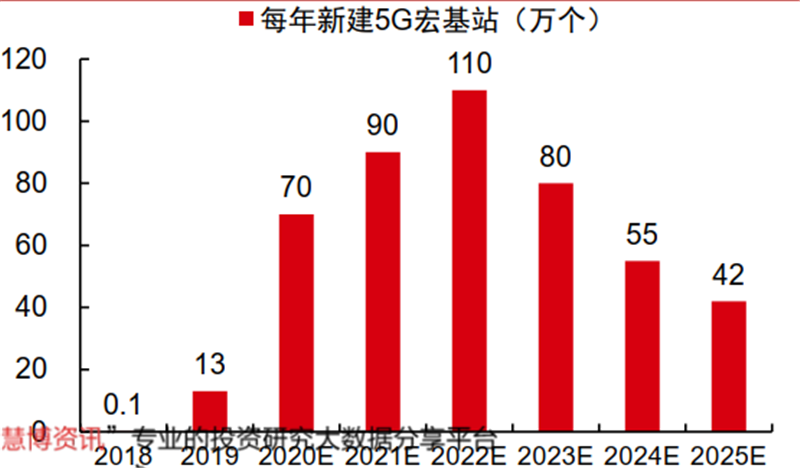

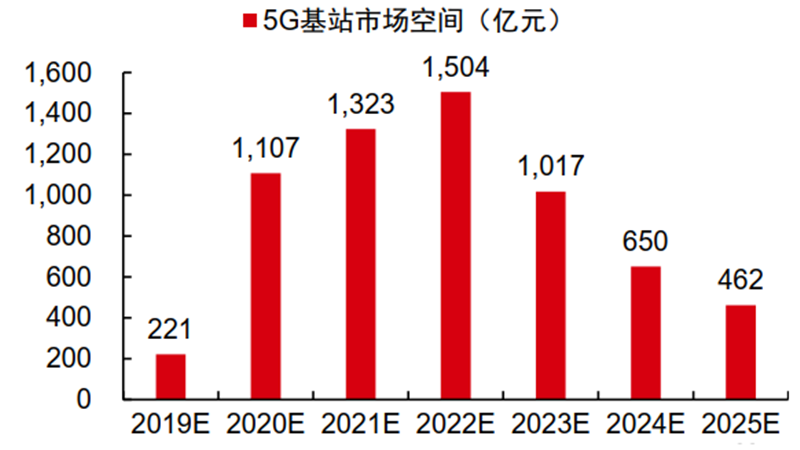

▲ 5G建站2020年规模建设,预计2022年达到高峰

▲ 5G投资规模高峰为2020-2022年

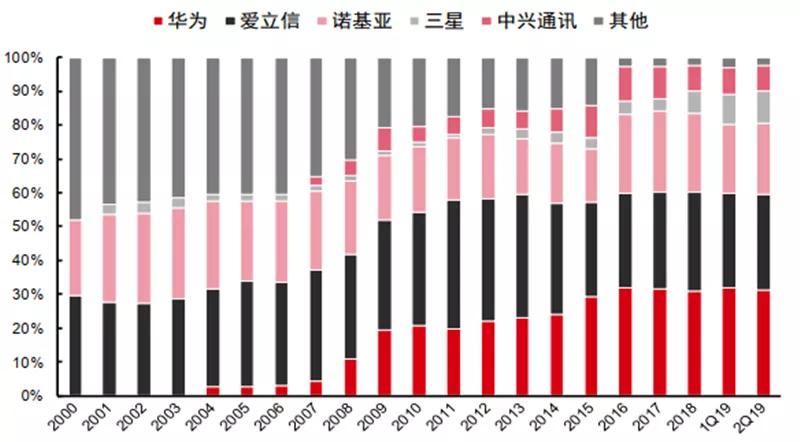

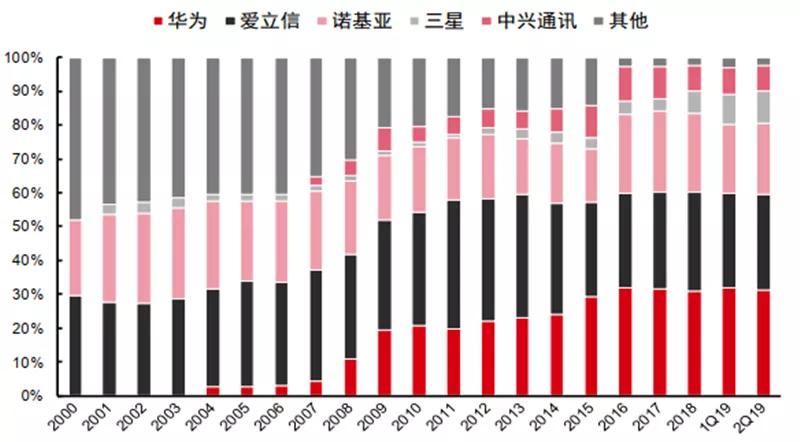

▲ 2010-2019Q2全球无线主设备市场份额

▲ 2010-2019Q2全球无线主设备市场份额

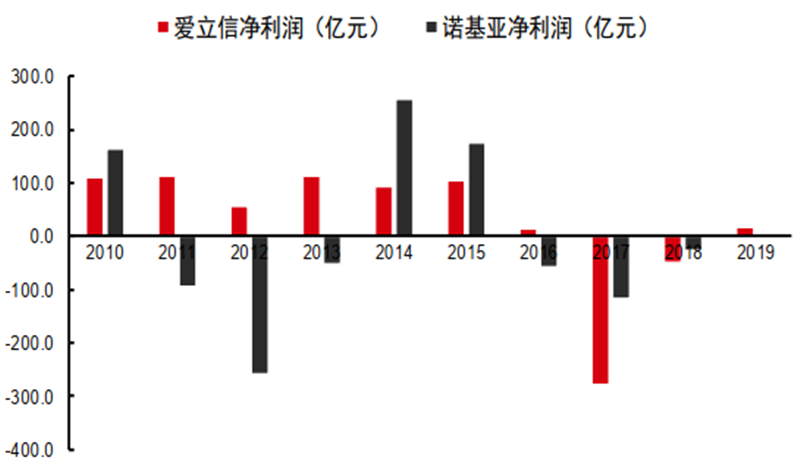

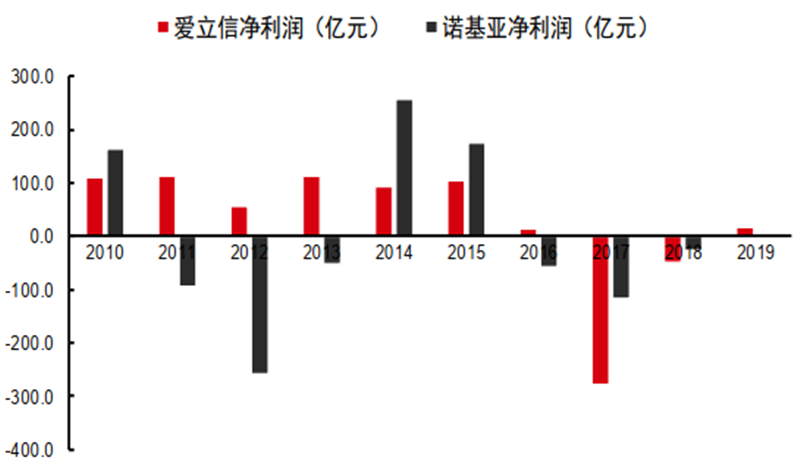

▲ 爱立信、诺基亚亏损频发,经营风险加大

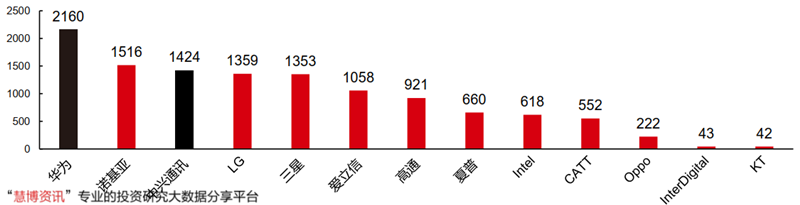

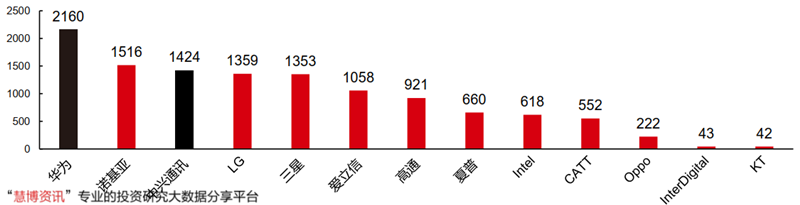

▲ 5G专利:华为、中兴通讯已领衔全球

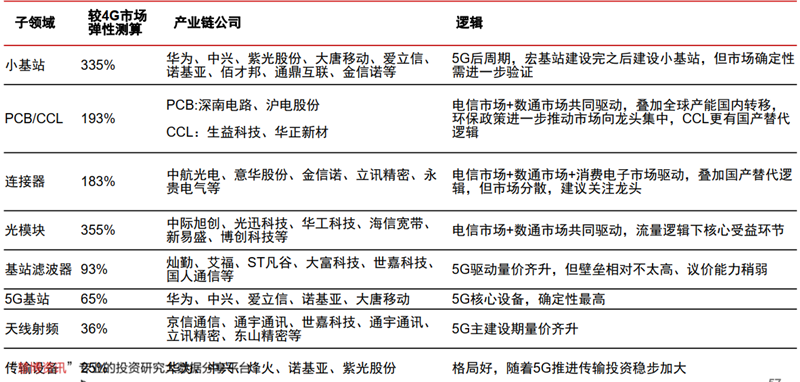

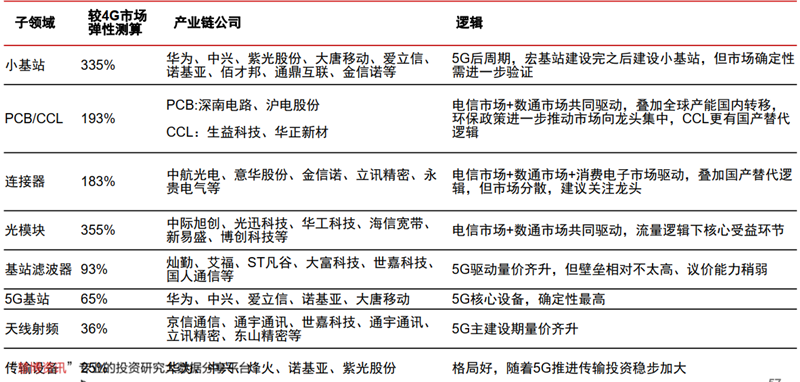

上游基础设施:兼顾弹性,优选赛道 。从弹性来看,小基站、PCB、连接器、光模块为弹性最大的子板块;结合确定性强弱、数通和流量逻辑催化,建议关注光模块、连接器、PCB/CCL、小基站等子领域。

▲5G产业链各环节的投资价值比较

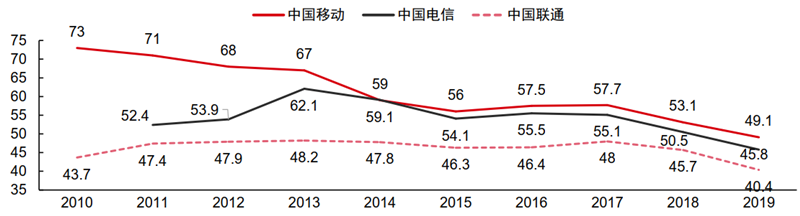

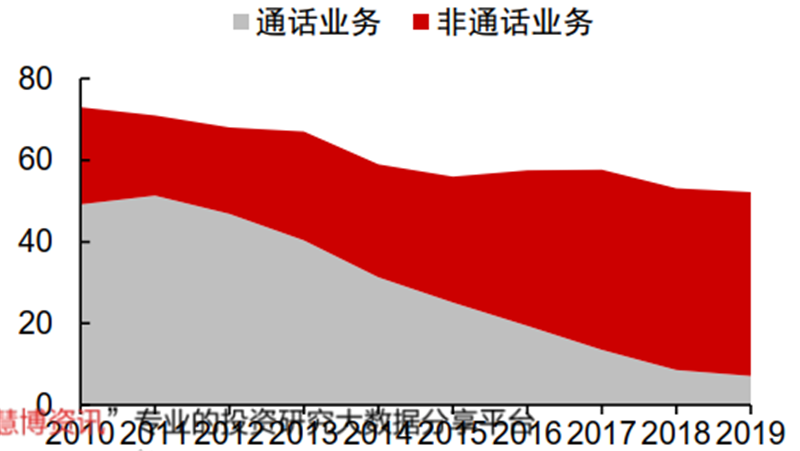

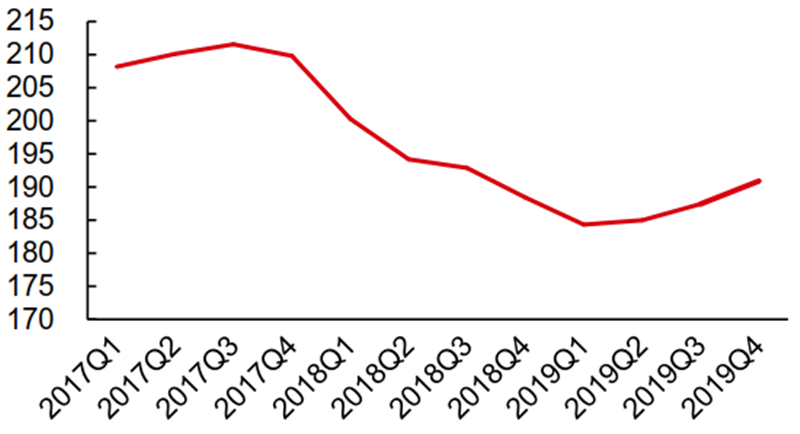

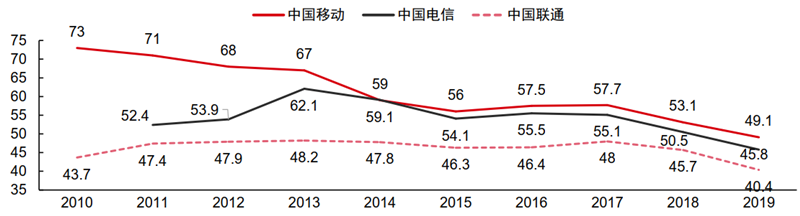

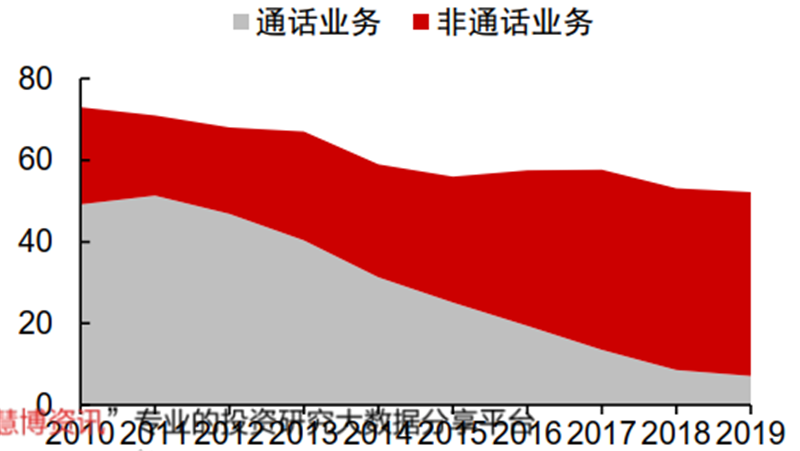

中游运营商:5G流量爆发叠加政策放松,ARPU有望提升 。通话业务企稳;5G流量爆发叠加“提速降费”政策的放松,非通话业务将迎来转折 。

▲2010年至今三大运营商ARPU值变化

▲2010年至今三大运营商ARPU值变化

▲中国移动ARPU值结构变化(元)

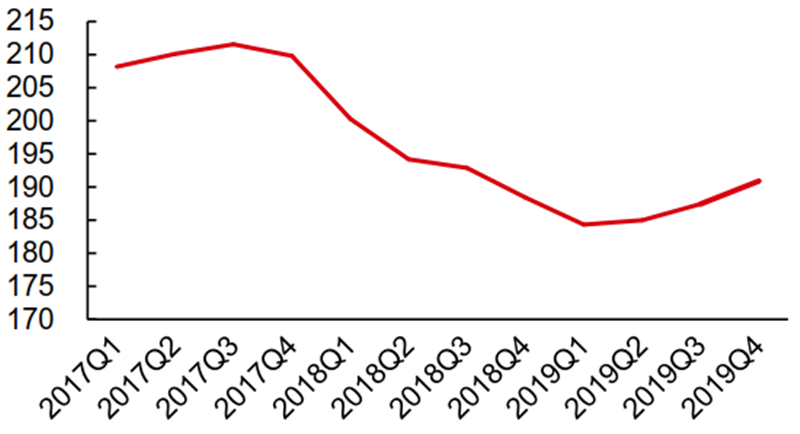

▲ SKT季度ARPU变化(元)

▲ 5G流量逻辑下中国移动的投资思路

新基建:更加广阔的机遇

▲“新基建”概念发展时间脉络

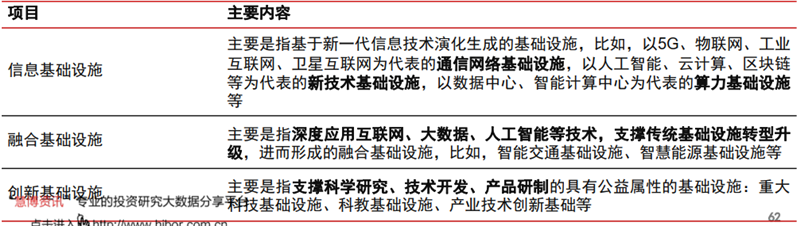

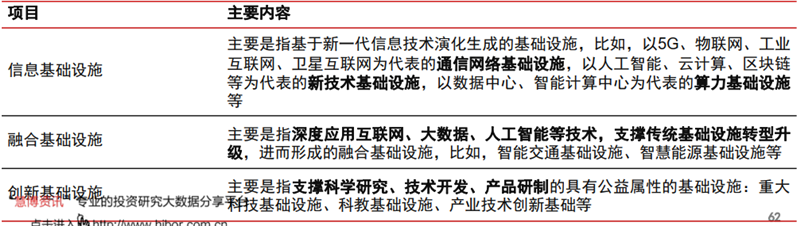

2020年3月4日央视中文国际频道对“新基建”范围的定义 , 央视中文国际频道《中国新闻》 节目报道,新基建包括七大领域:5G基站建设、特高压、城际高速铁路和城市轨道交通、新能源汽车充电桩、大数据中心、人工智能、工业互联网 。

▲2020年4月20日国家发改委首次明确“新基建”范围

▲2020年4月20日国家发改委首次明确“新基建”范围

数据行业产业链:以数据的生命周期为核心,从数据源到应用场景 。

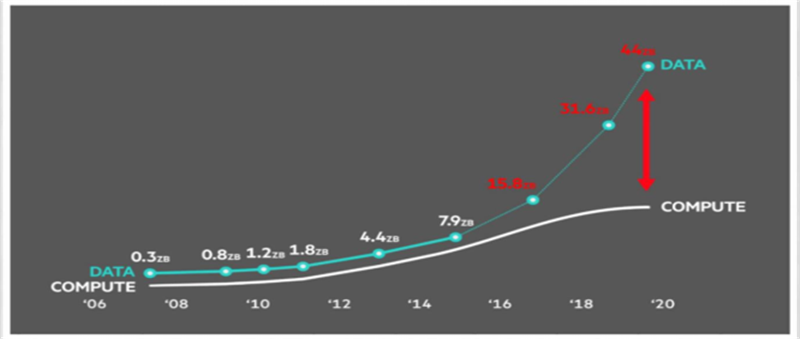

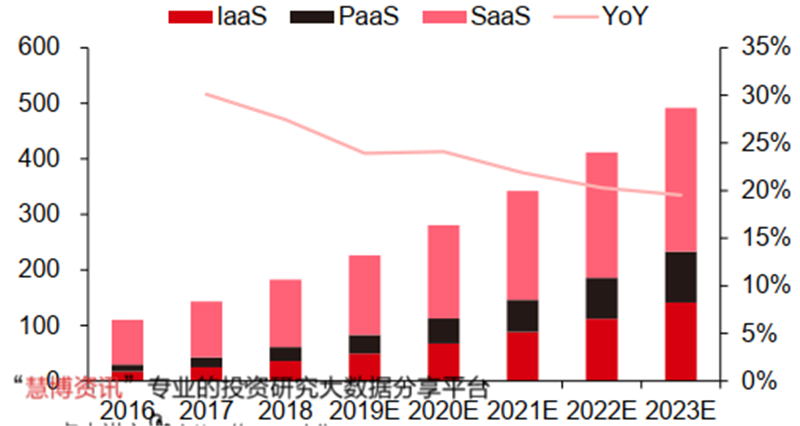

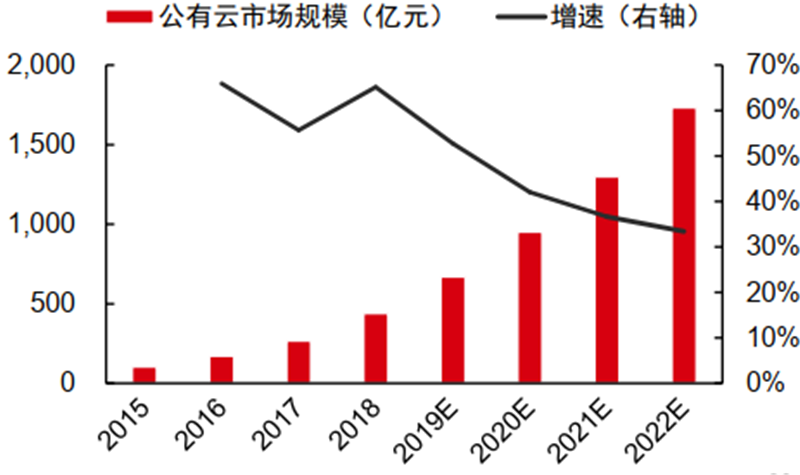

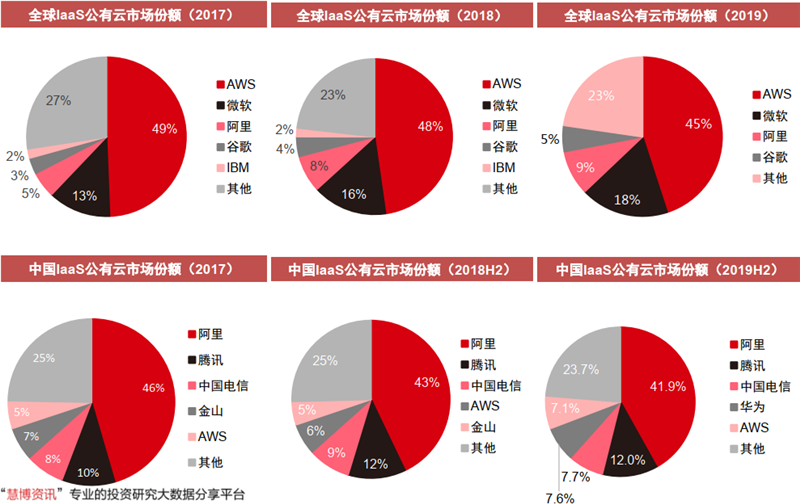

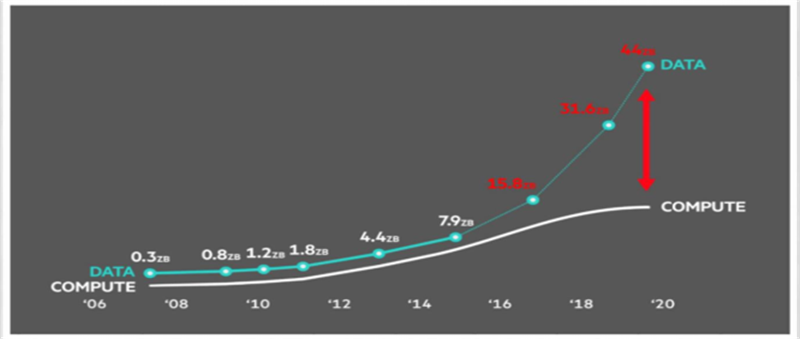

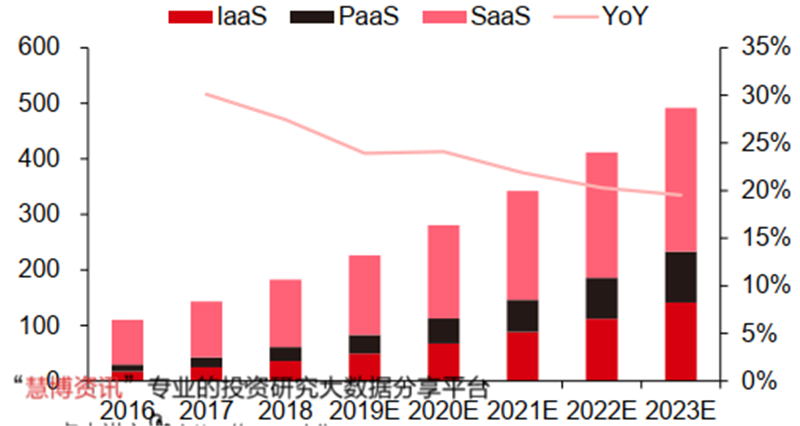

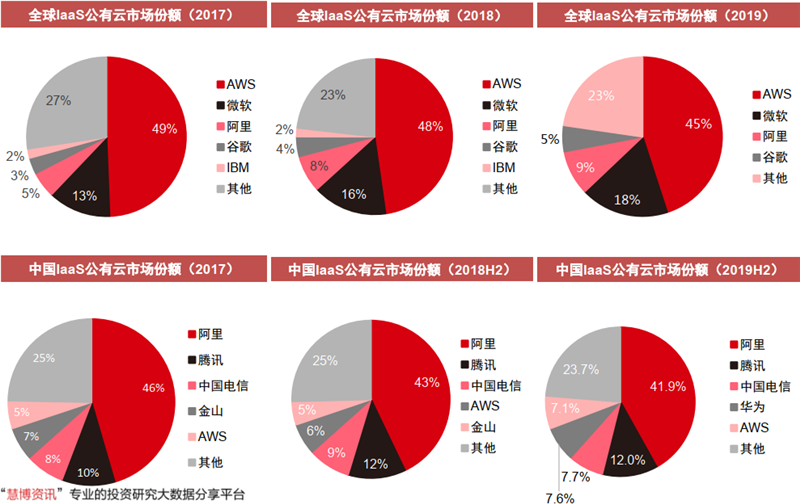

IaaS云计算:5G时代数据、算力鸿沟刺激需求 。

▲全球数据、计算能力之间鸿沟持续拉大

▲全球公有云市场规模及增速(十亿美元)

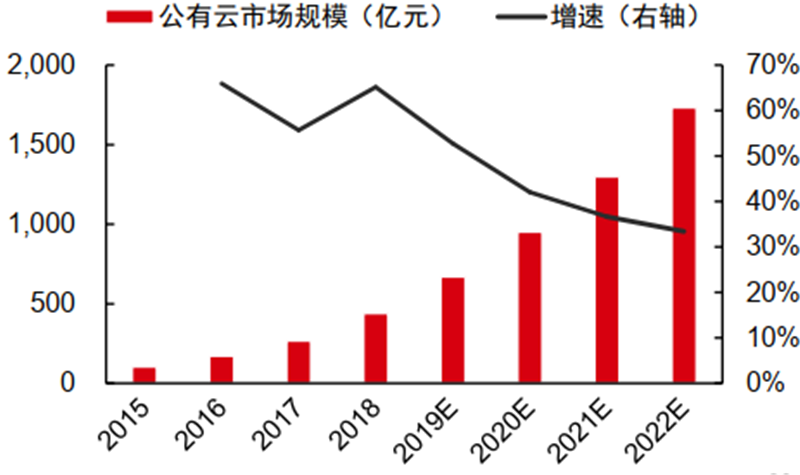

▲ 中国公有云市场规模及增速(亿元)

▲竞争格局

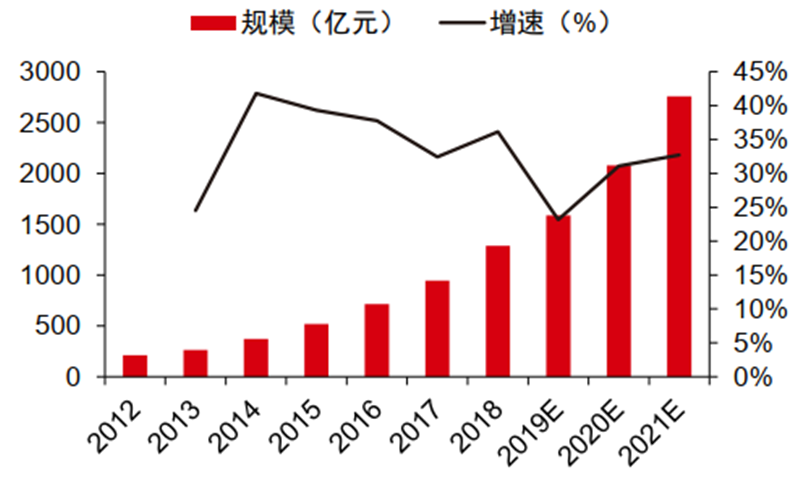

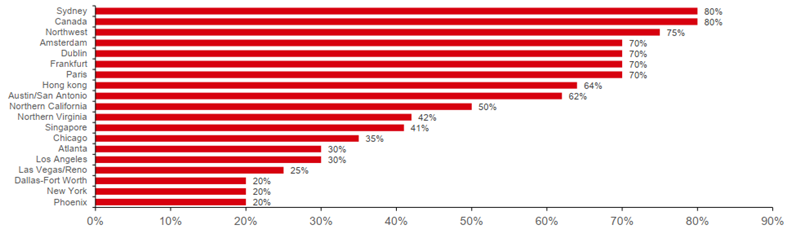

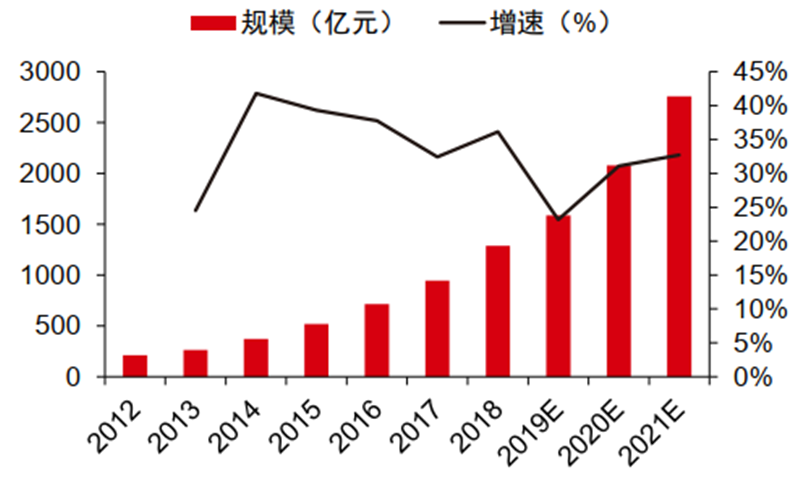

IDC:云计算需求成为驱动IDC增长的主要动力 。

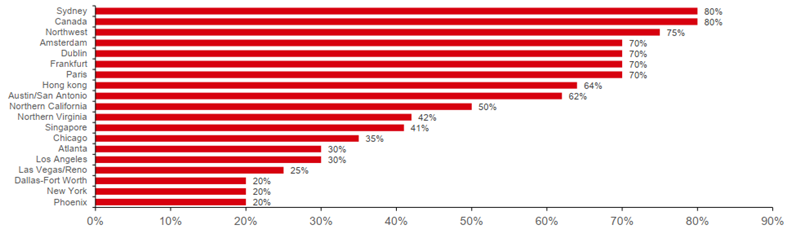

▲全球部分主要地区数据中心云业务需求占比(2018)

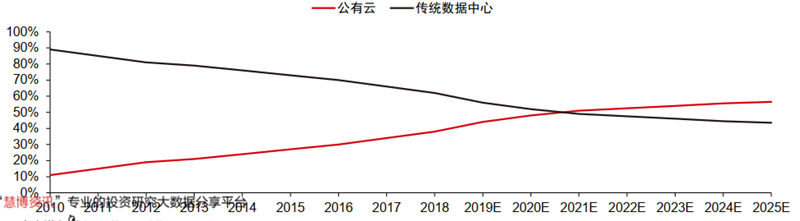

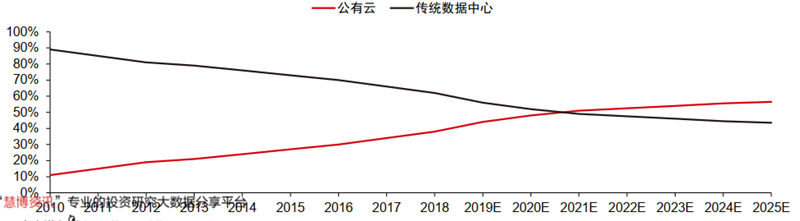

▲ 存储在公有云和传统数据中心的数据对比

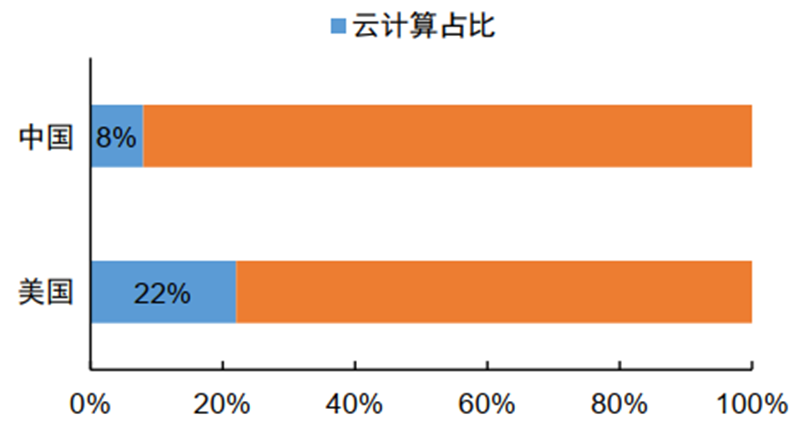

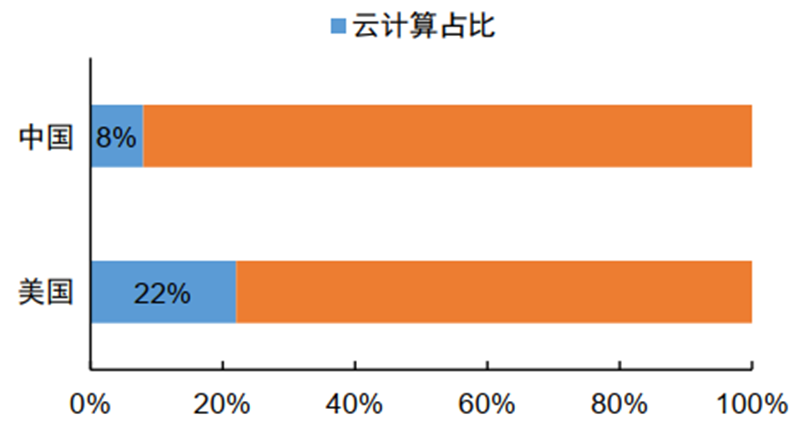

▲美国、中国云计算/IT负载占比(2018)

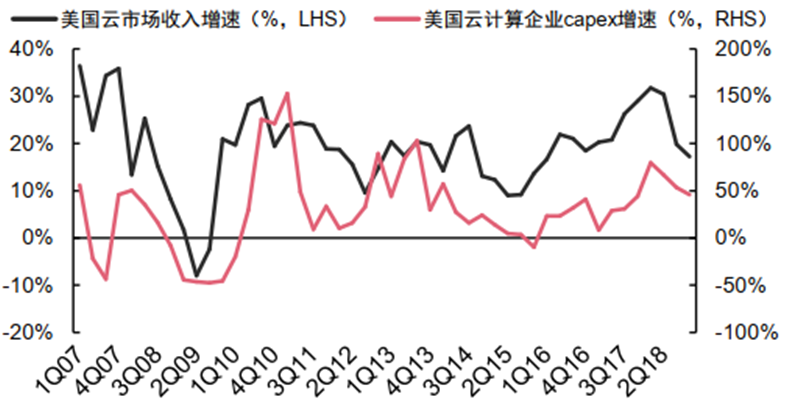

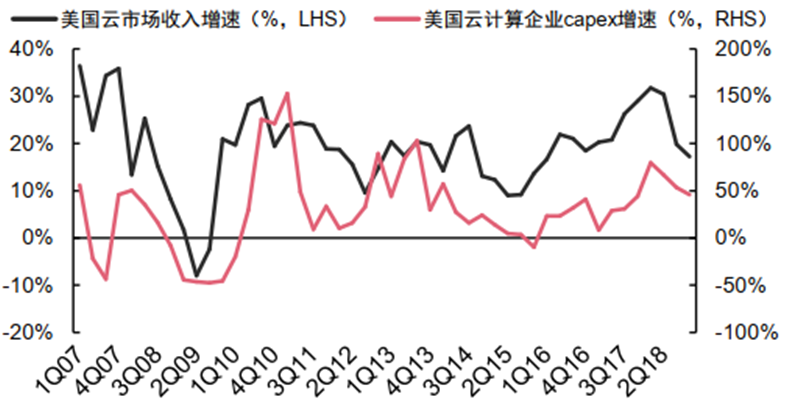

▲ 美国云市场收入、云厂商资本支出增速

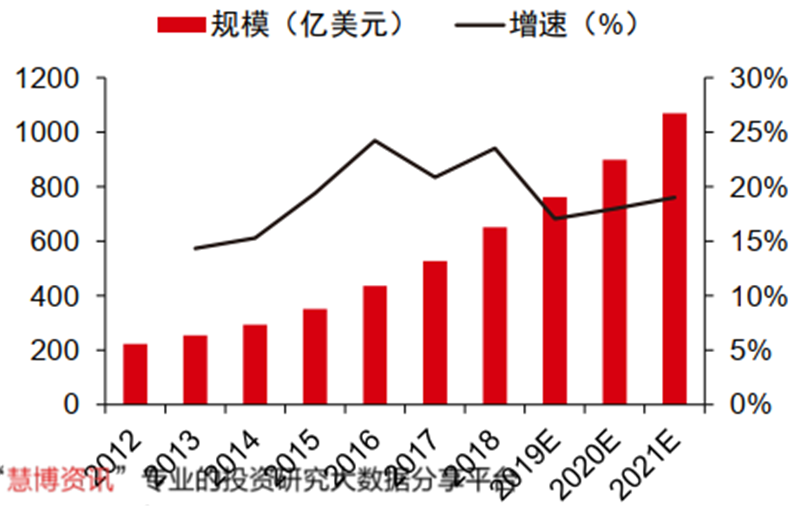

▲ 全球IDC市场规模(亿美元)

▲ 中国IDC市场规模(亿元)

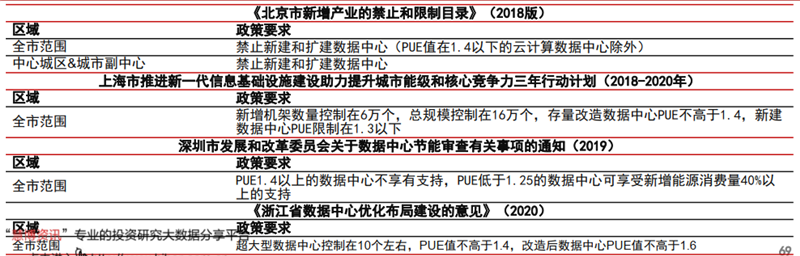

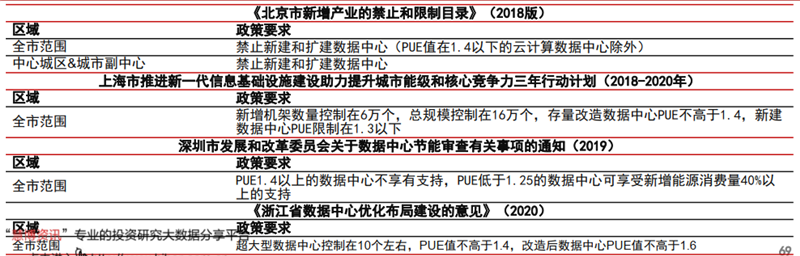

▲北京、上海、深圳、浙江主管部门对辖区内IDC建设的相关规定

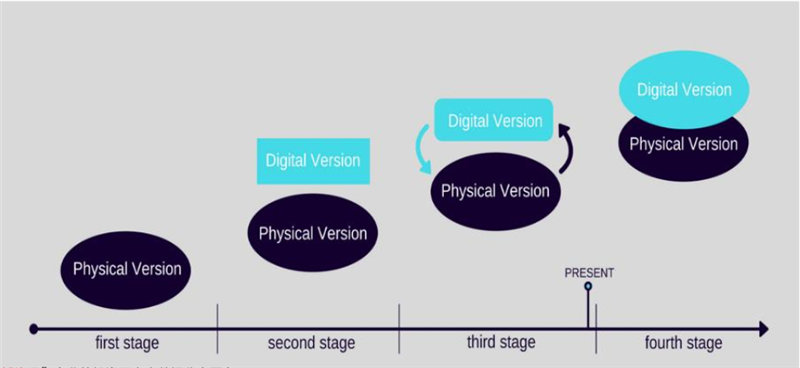

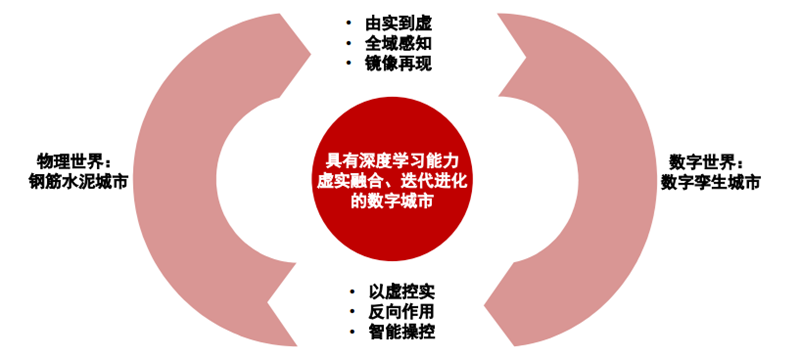

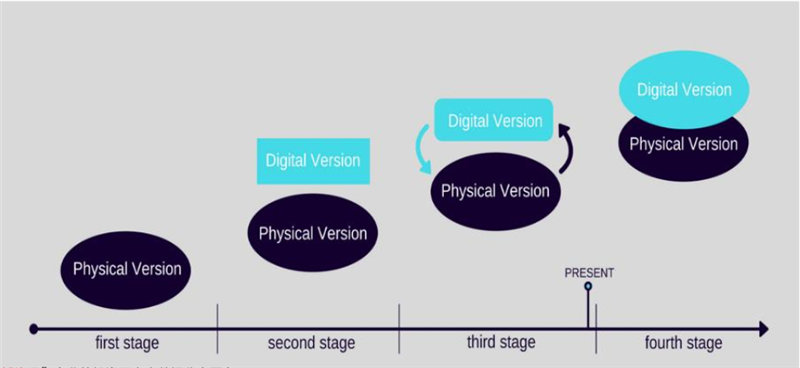

数字孪生:复刻现实,再造一个虚拟世界 。数字孪生技术是指为物理世界中的对象通过数字化方式创造虚拟模型,并充分利用物理模型、传感器更新、运行历史等数据,在虚拟空间中完成多学科、多物理量、多尺度、多概率的仿真映射,反映对应实体的全生命周期过程。

▲数字孪生技术的发展阶段

技术架构:IoT+数据+AI分析 。数字孪生要求在现实体配置大量的传感器,如各类IoT设备及边缘计算设备,收集数据实时分析,并在后端布置大量AI软件设备用以运算和反馈。在时间和空间的范畴上,物联网、人工智能、机器学习、软件分析等技术在实时仿真模型中有机结合,仿真模型随着物理模型的变化而更新变动。

▲数字孪生技术架构

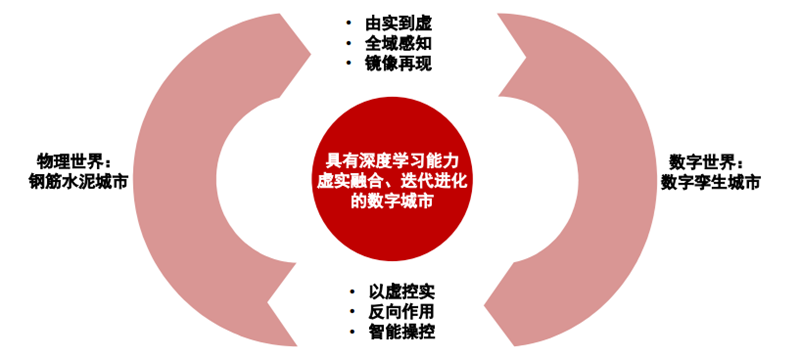

数字孪生城市:打破数据孤岛,构建数字孪生城市 。数字孪生城市是指数字孪生理念在城市范围内的应用,是基于复杂综合技术体系构建的物理城市的数字孪生体。也就是在网络数字空间,再造一个与现实物理城市匹配对应的数字城市。数字孪生城市可以实现城市全要素数字化、虚拟化;全状态实时化、可视化;城市运行管理协同化、智能化,是智慧城市建设的技术基础。

▲数字孪生城市体系

小结: 中国2020年已开启超大规模建网,实现全国340个地市覆盖。三大运营商计划2020年CAPEX 3,348亿元,同比提升11%,其中5G投资达到1,803亿,同比提升338%,预计2022-2023年达到建站峰值。中5G用户端至6月底,中国移动5G套餐用户数达7020万户,中国电信5G套餐用户达3784万户。2020年全年,中国5G套餐用户有望接近2亿户。专利技术方面,中国5G专利份额达33.1%,位居全球首位,其中华为和中兴份额分别为14.6%和11.9%。上游基础设施中,小基站、PCB/CCL、连接器、光模块为弹性最大的子板块,较4G市场的弹性分别为335%、193%、183%、355%。华为5G技术领跑全球,但在美国、欧洲等地区仍面临较大不确定性。

免责声明:本文章仅代表作者个人观点,与石化行业走出去联盟无关。其原创性以及文中陈述文字和内容未经联盟证实,对本文以及其中全部或者部分内容的真实性、完整性、及时性石化行业走出去联盟不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

来源:智东西

▲中国工业互联网市场规模及增速(亿元,%)

▲中国工业互联网市场规模及增速(亿元,%) ▲ 中国工业互联网市场产业结构

▲ 中国工业互联网市场产业结构

▲ 全国具有一定区域和行业影响力的平台数量(个)

▲ 全国具有一定区域和行业影响力的平台数量(个) ▲车联网

▲车联网 ▲智能网联汽车发展路线图

▲智能网联汽车发展路线图 ▲2016-2030年全球汽车市场自动驾驶渗透率及预测:L1/L2渗透率将于2023年达48%,L3渗透率不断提高

▲2016-2030年全球汽车市场自动驾驶渗透率及预测:L1/L2渗透率将于2023年达48%,L3渗透率不断提高

▲2G~4G手机MLCC用量(单位:颗)

▲2G~4G手机MLCC用量(单位:颗) ▲iPhone MLCC用量(单位:颗)

▲iPhone MLCC用量(单位:颗)

▲ 2019年蜂窝物联网市场规模占比

▲ 2019年蜂窝物联网市场规模占比 ▲ 2020E年蜂窝物联网市场规模占比

▲ 2020E年蜂窝物联网市场规模占比 ▲ 2025E年蜂窝物联网市场规模占比

▲ 2025E年蜂窝物联网市场规模占比

▲ 2010-2019Q2全球无线主设备市场份额

▲ 2010-2019Q2全球无线主设备市场份额

▲2010年至今三大运营商ARPU值变化

▲2010年至今三大运营商ARPU值变化

▲2020年4月20日国家发改委首次明确“新基建”范围

▲2020年4月20日国家发改委首次明确“新基建”范围